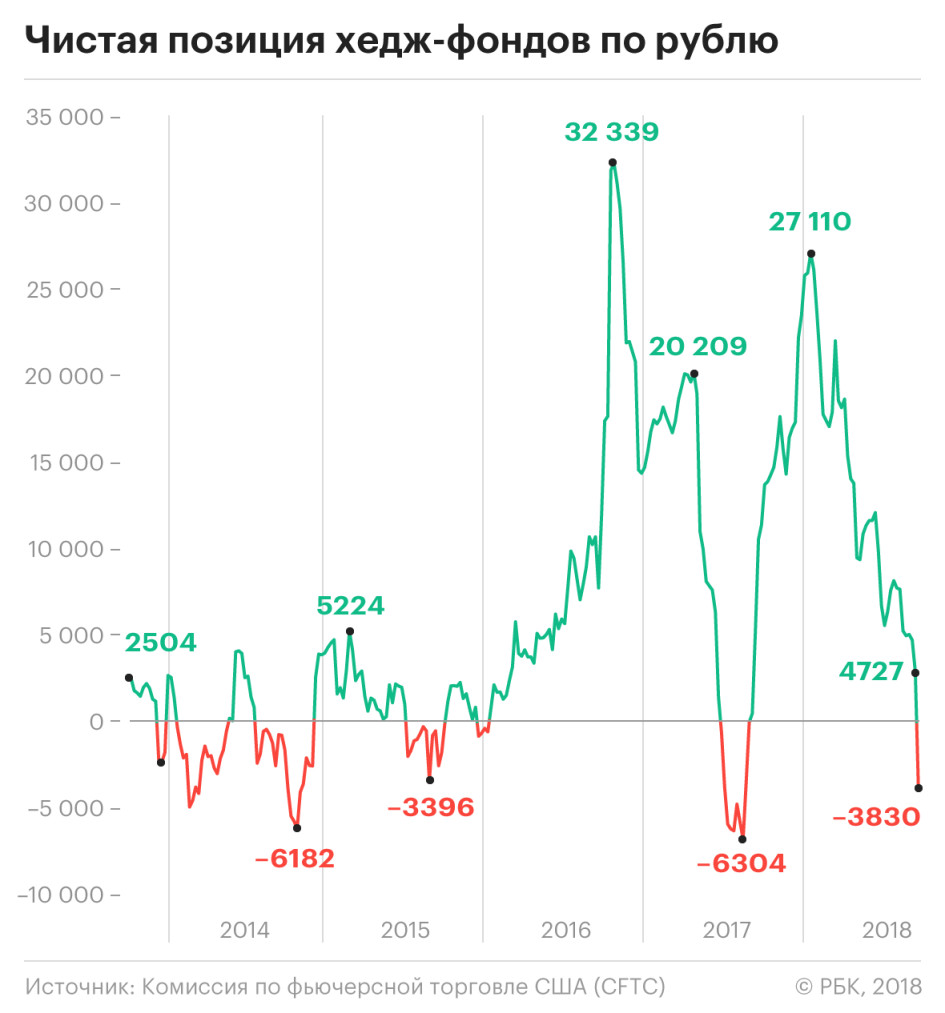

Ставок американских спекулятивных инвесторов (обычно это хедж-фонды) на ослабление рубля впервые с августа 2017 года оказалось больше, чем ставок на его укрепление, показали последние недельные данные Комиссии по фьючерсной торговле США (CFTC). Цифры, публикуемые CFTC с лагом в несколько дней, отражают данные на конец вторника, 18 сентября, — тогда пара доллар/рубль закрылась на отметке 67,4 руб.

За отчетную неделю «быки» сократили длинные позиции по фьючерсам на курс рубля (торгуются на чикагской бирже CME) на 41%, с 8197 до 4809, а «медведи» нарастили короткие позиции до максимума с ноября 2017 года. Их число выросло на 63%, с 5303 до 8639, увеличившись пятую неделю подряд. В результате чистая позиция (разность между количеством длинных и коротких позиций) стала отрицательной впервые с августа 2017 года.

Курс рубля в рамках текущего цикла ослабления, начавшегося в августе, достигал дна 10 сентября, когда доллар в течение дня поднимался до 70,6 руб. Поддержку рублю оказало решение Банка России 14 сентября повысить ключевую ставку на 0,25 п.п., до 7,5%, и продлить до конца года мораторий на покупку валюты по бюджетному правилу на открытом рынке. В то же время санкционные инициативы США продолжают давить на рубль. Так, 21 сентября президент США Дональд Трамп издал указ о реализации ряда положений санкционного закона CAATSA, а Госдепартамент и Минфин США впервые ввели санкции против международных покупателей российского оружия.

На торгах 24 сентября рубль укрепился до 65,77 руб. за доллар по состоянию на 19:38 мск. Ниже 66 руб. курс доллара опустился впервые с 9 августа. Одновременно сегодня укреплялись «длинные» ОФЗ: бумаги с погашением в январе 2028 года прибавили 0,51%, их доходность снизилась с 8,67 до 8,59%. Евро тоже ослабил позиции к рублю — до 77,4 руб. с 78 на открытии.

Поддержка нефти

Вопреки ставкам хедж-фондов против рубля сейчас логичнее ставить на его восстановление, считают аналитики. «Рубль продолжает укрепляться благодаря росту нефтяных котировок и приближению пика налоговых выплат», — отмечают в обзоре экономисты Nordea Татьяна Евдокимова и Денис Давыдов. Наряду с прочими валютами развивающихся рынков рубль в последнее время получил определенную «передышку» на фоне ослабления доллара на forex, добавляют аналитики Nordea.

Драйвером роста рубля в последние полторы-две недели стали ослабление доллара ко всем валютам развивающихся стран и рост нефтяных цен, согласен руководитель операций на валютном и денежном рынках Металлинвестбанка Сергей Романчук. «Прекращение Центробанком закупок валюты для Минфина [тоже] способствует укреплению рубля, российская валюта продолжит расти», — отметил эксперт.

Крупные нефтетрейдеры прогнозируют рост цен на нефть выше $100 за баррель впервые с 2014 года на фоне антииранских санкций США. Об этом соучредитель Mercuria Energy Дэниел Джегги и соруководитель Trafigura Бен Локок рассказали на конференции APPEC (S&P Global Platts Asia Pacific Petroleum Conference) в Сингапуре, передает Bloomberg. В середине сентября аналитики HSBC впервые за 15 месяцев повысили прогноз по Brent на 2019 год — с $70 до $80 за баррель, пишут аналитики Platts. При этом эксперты предупредили о рисках удорожания нефти до $100 за баррель в условиях сокращения предложения из-за возвращения в ноябре американских санкций против Ирана. В пятницу, 21 сентября, Bank of America Merrill Lynch повысил свой прогноз цены Brent на 2019 год на $5, до $80 за баррель.

Фактор санкций

Дополнительным позитивным сигналом для рубля стали сообщения о том, что En+ достигла существенного прогресса в переговорах с Минфином США о снятии санкций, отмечают аналитики Nordea. Но если США введут санкции против российского госдолга (именно на таких ограничениях сейчас настаивают американские сенаторы и эксперты) , то рубль может вернуться к умеренному ослаблению, говорит главный аналитик «БКС Премьер» Антон Покатович.

По мнению аналитиков Райффайзенбанка, фактором неопределенности для рубля является смягчение режима репатриации валютной выручки экспортерами. Из-за него рубль может игнорировать рост цен на нефть в течение длительного времени. Еще в июле правительство и Госдума освободили подсанкционных экспортеров (таких как «Роснефть») от обязательного репатриирования валютной выручки, что обещало сыграть против рубля. А на прошлой неделе Совет Госдумы решил, что в ноябре Госдума рассмотрит правительственный законопроект о снижении штрафов за невозврат валютной выручки и введении 30-дневного периода для всех российских экспортеров, в течение которого не применяются штрафы за нарушение сроков репатриации.

«До конца года сохранится тренд на укрепление национальной валюты, по базовому сценарию доллар будет стоить 59,3 руб. к декабрю 2018 года», — оптимистичен аналитик «Открытие Брокер» Тимур Нигматуллин. Внешние факторы не должны нанести по рублю существенный удар, считает аналитик: санкции сената США вряд ли будут очень жесткими, а кризис на развивающихся рынках, судя по котировкам кредитно-дефолтных свопов (индикаторы риска для инвестиций) Турции и Аргентины, походит к завершению.

Источник: rbc.ru

Цена на нефть достигла максимума с ноября 2014 года

Стоимость фьючерсов на нефть Brent впервые с ноября 2014 года превысила $81 за баррель. В предыдущий раз Brent с поставкой в ближайшем месяце торговалась выше этого уровня 12 ноября 2014 года.

Ноябрьский фьючерс на Лондонской бирже ICE подорожал в понедельник, 24 сентября, на 3%, закрывшись на отметке $81,20 за баррель.

Росту котировок способствует решение, принятое по итогам прошедшей в Алжире встречи министерского мониторингового комитета ОПЕК+. Саудовская Аравия, неформальный лидер картеля, и ее крупнейший союзник по добыче нефти за пределами группы — Россия — исключили немедленное дополнительное увеличение добычи нефти. Таким образом, по сути они отвергли требование президента США Дональда Трампа немедленно принять меры для снижения цен.

Министр энергетики Саудовской Аравии Халид аль-Фалих заявил, что ОПЕК+ ожидает излишек предложения на рынке в 2019 году и допускает возможность возврата к сокращению добычи. Российский министр энергетики Александр Новак, в свою очередь, отметил, что немедленного увеличения объема добычи нефти сейчас не требуется.

ОПЕК+ пока не достигла согласованной в июне задачи по наращиванию добычи (на 0,7–1 млн барр. в сутки), чтобы компенсировать сокращение поставок из Ирана, ожидающего возобновления санкций США, и Венесуэлы. Антииранские санкции, анонсированные в мае, но формально вступающие в силу лишь 4 ноября, отпугнули покупателей из Европы и Азии, включая Японию и Индию, в результате чего за последние четыре месяца иранский нефтяной экспорт упал примерно на 35%.

За первые две недели сентября Иран продавал в среднем 1,6 млн барр. в сутки по сравнению с 2,5 млн барр. в сутки в апреле, свидетельствуют данные Bloomberg о движении танкеров. Санкционные риски заставляют нефтеперерабатывающие предприятия от Китая до Франции искать альтернативу иранским поставкам, что приводит к удорожанию сортов, способных заместить утраченные баррели.

По словам аль-Фалиха, у ОПЕК+ уже есть предварительная договоренность продолжить работу по балансировке нефтяного рынка и в 2019 году, однако пока рано говорить, останутся ли в силе согласованные в 2016 году квоты.

Иранский фактор — одна из главных причин улучшения прогнозов нефтяных цен, которые делают участники рынка и аналитики. Крупные нефтетрейдеры, такие как Mercuria Energy и Trafigura, прогнозируют рост выше $100 за баррель. В середине сентября эксперты HSBC также предупредили о рисках преодоления этой отметки в условиях предстоящего эмбарго. В пятницу, 21 сентября, Bank of America повысил прогноз цены нефти Brent на 2019 год на $5 до $80 за баррель. Прогноз по Brent на второй квартал 2019 года повышен до $95 за баррель с $90.

Источник: rbc.ru