Падение цен на нефть одна из самых обсуждаемых тем. Экономисты, политики, да и просто обычные люди выдвигают различные версии причин столь резкого и неожиданного снижения, и пытаются понять, что будет с нефтяными ценами дальше.

Почему нефтяные цены не всегда подчиняются «рыночным» законам? Почему тают нефтегазовые доходы страны, что будет с ценами на нефть дальше и может ли Россия сама обеспечить себя технологиями добычи?

Нефтяной мир устроен достаточно сложно. Основные запасы нефти в мире сосредоточены на Ближнем Востоке в бассейне Персидского залива, а также в Венесуэле и Канаде. Из развитых стран наибольшими запасами нефти обладают Канада, США и Россия. Нефть бывает лёгкая, назовем её традиционная, и тяжёлая — обогащенная смолами и асфальтенами, трудная для переработки.

Так вот традиционными запасами нефти богат прежде всего Ближний Восток. Лидером является Саудовская Аравия. По современным оценкам, она обладает 35 млрд. т. запасов — это очень большие запасы. Иран и Ирак имеют, по их заявлениям, запасы порядка 20 — 22 млрд т. Оценка российских запасов, которая фигурирует в мире, — 10 — 15 млрд т (http://dengivsetakipahnyt.com/finansovaya-gramotnost/pochemu-padaet-cena-na-neft.html).

ПОЧЕМУ БАРРЕЛЬ НЕФТИ ПРИВЯЗАН К ДОЛЛАРУ?

Для того, чтобы понять, почему баррель нефти привязан к доллару, необходимо вернуться к истории вопроса.

Бреттон-Вудская система (1944 год) установила международный золотой стандарт, а доллар США стал в итоге главным бенефициарием (об этом мы писали в статье «Как дедолларизация идёт по миру?» http://inance.ru/2015/09/zakat-dollara/). По иронии судьбы, система, призванная привнести стабильность в потрясённую войной экономику, сама стала источником мирового финансового хаоса. Золотой стандарт был не совместим с финансовыми излишествами и империалистическими амбициями американской экономической империи.

15 августа 1971 года Вашингтон под руководством президента Ричарда Никсона решил вместо неразумного потребления и долговых схем отказаться от обмена доллара на золото. «Закрывая золотое окно», Никсон разрушил то, что ещё оставалось от международного золотого стандарта. Решение Никсона положило конец практике обмена долларов, да и других валют, на золото в соответствии с соглашениям Бреттон-Вудс. Именно с 1971 года доллар США официально ушёл от золотого стандарта и был объявлен простой бумажной валютой.

Бумажная валюта — та валюта, чья стоимость определяется выпускающим её правительством. Эта валюта печатается и утверждается согласно распорядительных документов.

Как все предшествующие бумажно-валютные империи, Вашингтон пришёл к выводу, что золото ограничивает его колоссальные расходы. Золотой стандарт, в соответствии с Бреттон-Вудской системой, подталкивал Америку к попытке публичной демонстрации налоговых ограничений в целях поддержания глобального экономического баланса.

«Закрыв золотое окно», Вашингтон затронул не только свою экономическую политику, но также экономическую политику всего мира. По международному золотому стандарту стоимость всех валют определялась в долларах. А доллар имел фиксированную стоимость в золоте. Но когда стоимость доллара была отвязана от золота, он стал «плавающей» валютой (слово «плавающая» означает, что стоимость валюты не фиксирована и ни к чему не привязана).

Затем в 1976—1978 образовалась Ямайская валютная система как итог реорганизации Бреттон-Вудской валютной системы. В основу Ямайской валютной системы положен принцип полного отказа от золотого стандарта, к плавающим валютным курсам. Рынок золота из основного денежного рынка превратился в разновидность товарного рынка. Одна из особенностей данной системы:

- введена система СДР (специальные права заимствования), которые можно использовать как «мировые деньги» для формирования валютных резервов. Эмиссию СДР осуществляет МВФ. В функции СДР также входит регулирование платёжных балансов и соизмерение стоимости национальных валют. Введён стандарт СДР (фактически долларовый стандарт) вместо золото-девизного стандарта.

С 1 января 1984 года СДР стали формироваться на основе корзины 5 главных валют мира (американского доллара, немецкой марки, японской иены, английского фунта стерлингов и французского франка). С 1 января 2002 года СДР формируются на основе корзины 4 главных валют мира (американского доллара, евро, английского фунта и иены).

Кингстонское соглашение поставило цель превратить образованную ещё в 1969 году МВФ коллективную международную единицу — специальные права заимствования (СПЗ или СДР) в главный резервный актив и международное средство расчётов и платежа. Речь идёт о том, что система «золото — доллар — национальная валюта», на основе которой функционировала Бреттон-Вудское соглашение, трансформировалась в новую систему: СПЗ — национальная валюта.

В этой структуре СПЗ получали статус альтернативы не только золота, а и доллара как международных денег. На первых этапах величина СПЗ как международной расчётной единицы, в которой определялся валютный курс национальных денег, рассчитывалась на основании золотого эквивалента. Однако в следующие года связка СПЗ с золотом была полностью утрачена. Ныне величина СПЗ определяется на основании корзины валют стран, которые имеют наибольший удельный вес в сфере международной торговли. С 1981 года в состав так называемого стандартной корзины входили пять валют: доллар (США) — 42 %, марка (ФРГ) — 19 %, франк (Франция), йена (Япония) и фунт стерлингов (Англия) — по 13 %.

Китай ведет переговоры с Международным валютным фондом (МВФ) о включении юаня в корзину резервных валют фонда. Рост экономики Китая привёл к тому, что китайский юань оказался на шестом месте среди самых используемых валют в сделках, но США возражают. Об этом заявил министр финансов США Джейкоб Лью, выступая в Сан-Франциско, передает агентство Bloomberg. Он отметил, что для соответствия международным требованиям КНР следует проводить дальнейшие реформы (http://lenta.ru/news/2015/04/01/notoyuan/).

Тем не менее стандартная валютная корзина в МВФ должна быть пересмотрена в 2015 году. На встрече Стран G20 в 2011 году было принято решение о пересмотре в 2015 году корзины искусственной валюты Международного валютного фонда (МВФ), который также получит дополнительные полномочия по наблюдению за потоками капиталов (http://economics.lb.ua).

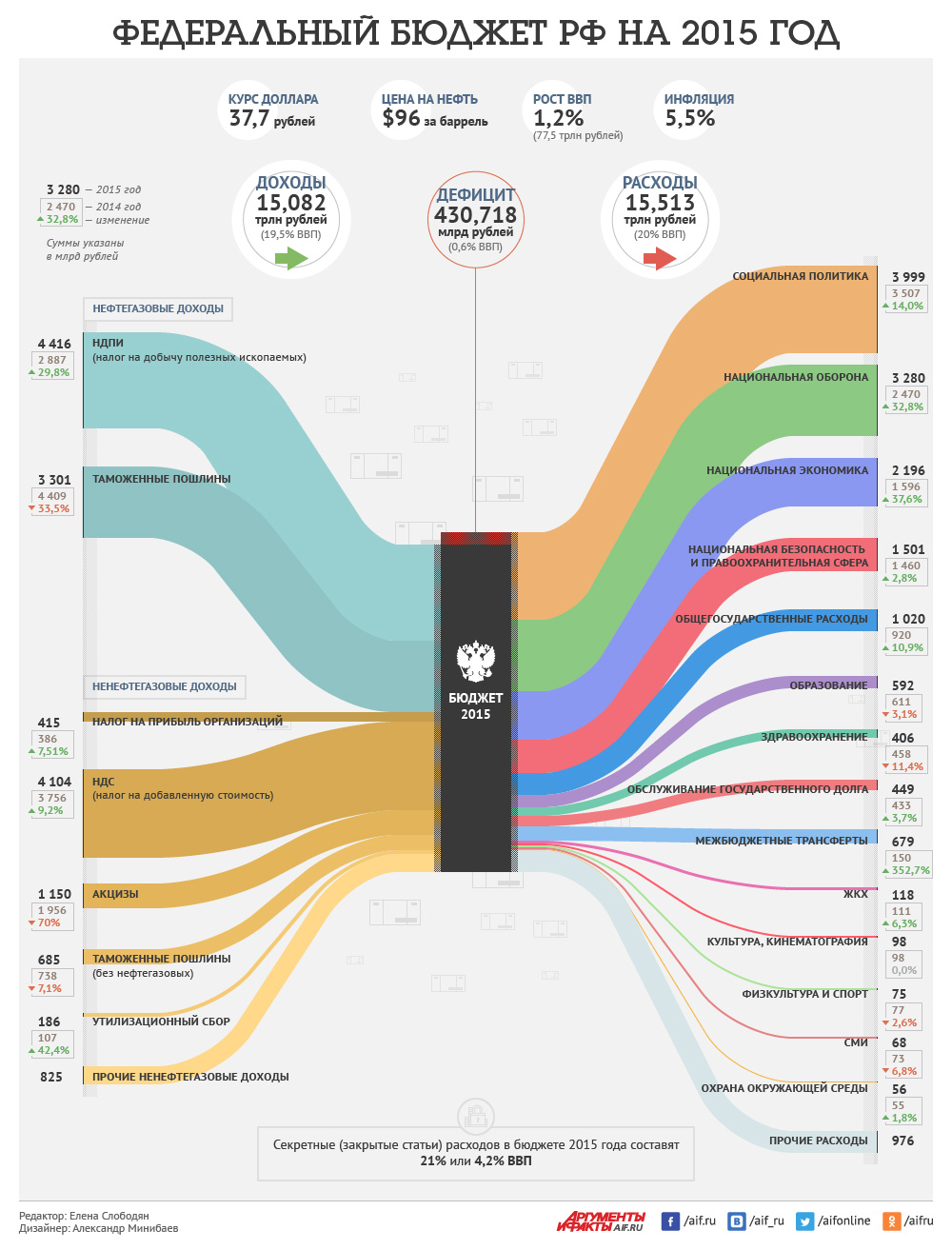

На глобальном рынке энергоресурсов цены на нефть на данный момент номинируются в долларах США. Именно поэтому, российский бюджет зависит не только от цен на «чёрное золото», но и курса доллара к рублю.

Влияние России на стоимость нефти довольно ограничено, так как основной «тон» на рынке задаёт ОПЕК. Следовательно, как считают многие политологи, единственное, что остаётся правительству страны при снижении курса нефти — это ослаблять курс национальной валюты.

Российский бюджет «сводится» в том случае, если стоимость одного барреля нефти составляет порядка 3600 рублей. Поэтому в случае снижения цены на нефть на $1 — курс доллара в среднем должен расти на 36 копеек. Именно это и происходило за последние месяцы.

ЧТО ТАКОЕ ОПЕК?

Организация стран — экспортёров нефти, ОПЕК (The Organization of the Petroleum Exporting Countries, OPEC) —международная межправительственная организация (картель), созданная нефтедобывающими странами в целях стабилизации цен на нефть.

http://ria.ru/spravka/20150605/1068223906.html — справка про ОПЕК

В состав ОПЕК входят 12 стран: Иран, Ирак, Кувейт, Саудовская Аравия, Венесуэла, Катар, Ливия, Объединённые Арабские Эмираты, Алжир, Нигерия, Эквадор и Ангола. Штаб-квартира расположена в Вене. Генеральный секретарь (с 2007 года) – Абдалла Салем аль-Бадри.

Организация стран-экспортёров нефти была основана на конференции в Багдаде 10 — 14 сентября 1960 года по инициативе пяти развивающихся нефтедобывающих стран: Ирана, Ирака, Кувейта, Саудовской Аравии и Венесуэлы. Для 1960-х годов был характерен процесс деколонизации и образования новых независимых государств. В этот период в мировой нефтедобыче господствовали семь крупнейших транснациональных компаний, так называемые «Семь сестёр»: Exxon, Royal Dutch Shell, Texaco, Chevron, Mobil, Gulf Oil и British Petroleum. ОПЕК была учреждена после того, как картель «Семь сестёр» в одностороннем порядке снизил закупочные цены на нефть, исходя из которых они выплачивали налоги и ренту за право разработки природных ресурсов нефтедобывающим странам.

Целью создания организации явилось стремление новых независимых государств получить контроль над своими ресурсами и их эксплуатацией с учётом национальных интересов. В 1960-х годах на мировых рынках существовало избыточное предложение нефти, и поэтому одной из целей создания ОПЕК было предотвращение дальнейшего падения цен. ОПЕК разработала своё коллективное видение добычи нефти и создала Секретариат организации, который вначале располагался в Женеве, а с 1 сентября 1965 года — в Вене.

По текущим оценкам, почти 81% разведанных мировых запасов нефти приходится на страны-члены ОПЕК, при этом 66% от общих запасов стран ОПЕК сосредоточены на Ближнем Востоке.

Доказанные запасы нефти стран ОПЕК оцениваются в 1,206 триллиона баррелей.

Страны ОПЕК суммарно добывают в сутки 30,8 миллиона баррелей (данные по итогам первого квартала 2015 года).

«Корзина» ОПЕК

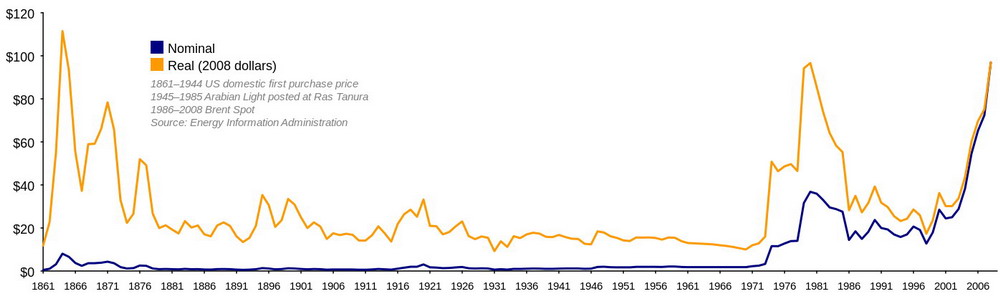

График отображающий стоимость нефти с 1861 по 2007 год. Оранжевая линия — цена с поправкой на инфляцию (в долларах 2008 года), синяя — без поправки

Термин «корзина» ОПЕК (OPEC Reference Basket of crudes) был официально введён 1 января 1987 года. Цена «корзины» определяется как средний арифметический показатель физических цен следующих сортов нефти: Arab Light (Саудовская Аравия), Basra Light (Ирак), Bonny Light (Нигерия), Es Sider (Ливия), Girassol (Ангола), Iran Heavy (Иран), Kuwait Export (Кувейт), Merey (Венесуэла), Murban (ОАЭ), Oriente (Эквадор), Qatar Marine (Катар), Saharan Blend (Алжир).

Историческим максимумом для «корзины» ОПЕК является ценовая отметка $140,73 за баррель, зарегистрированная 3 июля 2008 года.

В марте 2008 года в корзину включили Oriente (Эквадор). В январе 2009 года из корзины была исключена Minas (Индонезия), а вместо BCF 17 (Венесуэла) в корзину включили Merey (Венесуэла). На декабрь 2011 года корзина включает в себя 12 сортов нефти.

Таким образом, в настоящее время цена корзины ОПЕК определяется как средний арифметический показатель физических цен 12 вышеупомянутых сортов нефти, добываемой странами картеля.

ОПЕК предлагала России стать членом организации, но РФ остаётся наблюдателем. Об этом 8 сентября 2015 года в ходе конференции FT Commodities заявил глава «Роснефти» Игорь Сечин (http://pravdoryb.info/rossiya-otkazalas-byt-chlenom-opek-iostanetsya-nablyudatelem-66925.html).

В 2014 году средняя цена нефтяной «корзины» ОПЕК составила 96,29 доллара за баррель против 105,87 доллара в 2013 году. В 2012 году средняя цена «корзины» составила 109,45 доллара за баррель, в 2011 году — 107,46 доллара, в 2010 году — 77,45 доллара. Рекорд цены «корзины» был установлен 3 июля 2008 года — 140,73 доллара за баррель.

Средняя цена нефтяной «корзины» ОПЕК в мае 2015 года составляет 62,5 доллара (данные на 27 мая), в 2015 году — 53,88 доллара.

В 2014 году доля стран-участниц ОПЕК в мировой добыче нефти составила, по предварительным оценкам,40,9%, в 2013 году — 43,4%.

По данным Управления по энергетической информации США, в 2014 году страны ОПЕК суммарно заработали 730 миллиардов долларов от экспорта нефти, что на 11% меньше показателя 2013 года. Это самый низкий показатель с 2010 года. Главными сдерживающими факторами стали падение цен на нефть и сокращение объёмов экспорта.

Квоты ОПЕК

Организация ОПЕК для участников организации в целях регулирования мирового спроса и предложения нефти определяет квоты на добычу.

Квоты ОПЕК и добыча нефти по странам, тысячи баррелей в день

КАК ИДЁТ ПЕРЕДЕЛ НЕФТЯНОГО РЫНКА И ПОЧЕМУ ДЕШЕВЕЕТ НЕФТЬ? ПОЧЕМУ ОПЕК РОССИИ НЕ УКАЗ?

Идет глобальный передел нефтяного рынка, причём проверенными методами. Так, в далёком 1973 году ОПЕК (тогда ОАПЕК) во время «нефтяного эмбарго» снизила добычу настолько, что цена поднялась с трёх до 12 долларов за баррель. Сейчас, используя аналогичный инструмент, картель отказывается снижать добычу для восстановления цен. В 1973 году ОПЕК хотела надавить на мировое сообщество для того, чтобы страны Запада уменьшили поддержку Израиля.

Тот кризис специалисты нередко так и называют — «нефтяное эмбарго». Одним из его итогов стал рост стоимости барреля нефти с трёх до двенадцати долларов. На фоне современных, согласитесь, смешные цены, но и доллар тогда был другим. В дальнейшем ОПЕК пришлось пройти ещё через многие кризисы, случалось, что картель сбивал цены на чёрное золото до рекордно минимальных уровней. Под одну из таких волн «минимизации» попала Россия, и выбиралась с помощью дефолта.

В настоящее время ОПЕК переживает своего рода системный кризис. Организация фактически раскололась на отдельные группировки, многие из участников больше не хотят выполнять взятых на себя обязательств. Нынешняя ситуация с ценами вообще мало кому понятна: добыча на протяжении уже нескольких недель падает практически во всех странах, даже не у членов ОПЕК, снижается и мировой спрос на углеводородное сырье. Растут только запасы в нефтехранилищах. Однако цены повышаться и не думают, из-за чего Венесуэла, к примеру, уже напрямую запросила ОПЕК о помощи.

Сами члены организации признают: ОПЕК, как реальный картель, больше не работает. Самое главное, что влияние его на нефтяные цены теперь весьма ограничено. Действия отдельных членов полностью противоречат традиционной логике: раньше, когда цена на нефть снижалась, страны ОПЕК её поддерживали. А сейчас Саудовская Аравия упорно наращивает добычу, фактически подставляя всех остальных членов. Здесь было бы вполне уместно спросить, а что там вообще делать России? Уравновесить негативное влияние саудовских шейхов?

Интересно, что именно эта страна никогда не хотела видеть в ОПЕК Россию, которая является её прямым конкурентом на энергетическом рынке. Вспомним, как саудиты финансировали чеченских сепаратистов, да и до сих пор финансируют террористические организации. Но теперь саудиты, кажется, уже и себя самих не хотят видеть в ОПЕК. Иначе, зачем они так откровенно игнорируют правила картеля, действуя на рынке абсолютно самостоятельно. И ещё подкрепляют такую политику регулярным заигрыванием с Ираном, которому якобы «гарантируется неограниченная ничем, кроме технологических условий, квота добычи».

По уровню добычи нефти Россия вот уже который год соревнуется с Саудовской Аравией, хотя никакого прямого интереса в том, чтобы опередить конкурента, у нас нет и в помине. На дворе — не те времена, и даже с пропагандистской точки зрения России это не нужно. К тому же и сами рекордные показатели добычи складываются из суммарных усилий ряда частных компаний. Однако нельзя забывать, что, в отличие от той же Саудовской Аравии, Россия добывает природный газ, цены на который напрямую привязаны к нефтяным.

Отказ от альянса с ОПЕК напрямую связан и с тем, что у России и по нефти, и по газу слишком много долгосрочных контрактов, которые заключались, исходя из существующих реалий именно частными компаниями, пусть даже и с очень значительной долей государственного капитала.

Однако отказ отказом, но пока ОПЕК существует, как-то договариваться с ней России все же выгоднее, чем просто играть по своим правилам. Уже хотя бы потому, что нам, так или иначе, надо сохранять своё очень солидное присутствие на мировом рынке нефти. Иначе придется сворачивать добычу и, в первую очередь, закрывать многочисленные нерентабельные скважины, которые сейчас осваивают в основном небольшие региональные компании. Тоже, как правило, независимые. Их ликвидация грозит социальными проблемами в целом ряде районов страны, в которые и так люди едут работать практически только из-за высоких зарплат.

Сам же факт неожиданной любви ОПЕК в России нам неплохо было бы использовать в свою пользу. Но для начала всё же разобраться, а в чём собственно выгода ОПЕК от возможного присоединения к ней России? Мы стали страной-наблюдателем, ещё будучи Советским Союзом, в 1988 году, и Россия этот статус за собой сохранила. Но именно за прошедшее с тех пор время роль нефти, как весьма эффективного политического оружия медленно, но верно снижалась. По всем признакам, после «арабской весны» нефтяной фактор остаётся реально значимым в основном потому, что он уже не нефтяной, а нефтегазовый.

И именно русский газ сразу объясняет взявшуюся как будто ниоткуда лояльность ОПЕК к нашей стране, поскольку Россия занимает второе место в мире по добыче газа (16,7% доли мировой добычи против 21,4% у США). Но не только: есть и ещё пара немаловажных факторов в пользу России. У всех стран ОПЕК нефть играет наибольшую роль в доходах, а у России доходы идут не только от нефти, но и от газа. Наша страна — мировой поставщик энергоресурсов. За счёт этого у России есть неплохие возможности противодействовать слишком сильным колебаниям цен на нефть. К тому же мы не так сильно зависимы от трубопроводов, поскольку далеко не вся нефть, добываемая у нас идёт на экспорт по трубам — многое вывозится танкерами или в цистернах по железной дороге. Если кто-то и может ответить на политические игры с нефтью США и других стран, то это — Россия.

Почему российские компании пока не предпринимают ничего подобного, почему им не прописывают такого рецепта «сверху» — отдельный вопрос. Мы же здесь рассмотрим второй фактор в нашу пользу. Итак, в отличие от других членов ОПЕК, Россия остаётся реально независимой, несмотря на то, что со всех сторон обложена НАТО, несмотря на давление санкций, несмотря на то, что все ещё продолжает терять союзников, которых принято называть естественными. Зато обретает новых или возвращает старых, реализует масштабные глобальные проекты, и без России по-прежнему никак не обойтись ни в космосе, ни в атомной энергетике.

К тому же Россия и развитые страны вовсе не ради декларации признали взаимную энергозависимость. Пока у этой зависимости впереди только перспектива роста. Европе нужны русский газ и русская нефть, а она может дать России в сложившейся мировой финансовой системе средства на освоение месторождений углеводородов, на модернизацию действующих и строительство новых нефте- и газопроводов, наконец, на новые технологии. Хотя мы можем конечно включить свой печатный станок, но чем тогда обеспечить нашу валюту, чтобы не стать новыми США? Сотрудничая в энергосфере, можно, конечно, и дальше играть в санкции и контрсанкции, но газ и нефть продолжают как-то оставаться за их скобками.

Однако для реального прорыва в энергетическом диалоге нужно взвешенное партнёрство во всех иных сферах — и в политике, и в экономике.

Да, у России не слишком хорошо складываются дела по части минимизации рисков для инвестиций, никак не отладят финансовую систему, которая и России-то не подчинена (об этом http://inance.ru/2014/11/centrobank-protiv/). Зато при нынешних колоссальных сложностях в налаживании межнационального и межконфессионального диалога опыт России в этой сфере становится абсолютно бесценным. Что бы там ни говорилось, но только с Россией пойдут на диалог многие из тех, кого сейчас в мире уже однозначно записали в «недоговороспособные».

Для России выгод от присоединения к ОПЕК пока, по сути, никаких. Почти. Надо всё же принять во внимание, что возможность напрямую, без посредников, и, если надо, без учёта коммерческих и политических факторов договариваться с другими экспортерами нефти — это лучше, чем примитивная капиталистическая конкуренция, которая и конкуренцией-то никогда не была всегда были какие-то договорённости письменные или устные.

В том же, что Россия договороспособна, сомнений на самом деле нет ни у кого, даже после Крыма. Главное, что может дать ОПЕК России — это определённые гарантии того, что даже в самый сложный момент не случится такого, что добыча нефти у нас потеряет всякий смысл, поскольку ОПЕК может обеспечить некоторую предсказуемость нефтяного рынка в части установления квот. А непредсказуемость заключается в том — будет ли фактически данная квота выполнена страной, входящей в ОПЕК.

Но факторы, которые делают вступление нашей страны в ОПЕК если не бессмысленным, то, во всяком случае, несвоевременным и невыгодным, глава «Роснефти» уже привёл.

Во-первых, в России совершенно иные условия добычи нефти по сравнению не только с арабскими странами, но даже и с Венесуэлой. России нефть обходится в разы дороже, а её ведь ещё и приходится доставлять на огромные расстояния. Львиная доля пресловутых нефтяных доходов у нас уходила и уходит на геологоразведку и освоение новых месторождений. И это — вместо того, чтобы по примеру шейхов, вкладываться в здравоохранение, образование и инфраструктуру.

А, во-вторых, это — негосударственный статус российской «нефтянки». Что вообще-то не так: доля «Роснефти» и «Газпромнефти» вместе с компаниями, в которых есть доля региональных властей, достаточно велика, хотя говорить о государственной монополии, разумеется, не приходится. Тем не менее, в России, на данном этапе её развития, трудно вести речь о возвращении в государственную собственность нефтяной отрасли. С неё же, если, конечно, забыть о пресловутых ваучерах, фактически и начиналась большая приватизация в России. Именно опираясь на частный капитал, страна так надеялась наконец-то слезть с «нефтяной иглы»…

Пока, как видим, не очень получается, однако перспектива возможной «нефтяной ломки» в случае масштабной национализации сегодня многих пугает ещё больше, чем «приватизационные» игры по рецептам Е. Гайдара и А. Чубайса. Хотя в России ведь ничего исключать нельзя. Конец ЮКОСа, уход ТНК-ВР под «Роснефть» и превращение «Сибнефти» в «Газпромнефть» — это очень похоже на тенденцию, однако.

Давайте просто представим себе, казалось, немыслимое: российская «нефтянка» из частной вдруг превратилась в государственную. Вот тогда уже можно будет говорить не только о вхождении в ОПЕК, но и о создании некоего более действенного «нефтяного» или «нефтегазового» объединения. Ведь этот нынешний картельный сговор, извините за повтор, уже почти не срабатывает. Идея создать что-то вроде объединения нефтедобывающих стран тут, увы, не сгодится, жёсткие квоты не для них. Такие добытчики, как Малайзия, Бразилия, тот же Иран или только приходящий в себя Кувейт приложили слишком много сил в борьбе за место под солнцем, чтобы на годы вперёд лишить себя возможности сделать это место побольше и поуютнее.

Фраза «время покажет» уже давно набила оскомину. Но в данном случае без неё не обойтись. На этот раз ОПЕК вновь экономически давит на мир, но уже с другими целями. Посмотрим, что из этого выйдет. Предлагаем посмотреть ролик про страны БРИКС и ШОС, который показывает некоторые грани будущего:

Ссылка: http://www.youtube.com/watch?v=j9CW4hrm3tc

ПОЧЕМУ ЖЕ ДЕШЕВЕЕТ НЕФТЬ?

Осенью 2014 года в мировой экономике произошло весьма интересное событие, аналога которому сразу и не подобрать. «Легким движением руки» пятого сентября цены на нефть начали двигаться вниз, и они падают до сих пор.

Обратившись к истории современной нефтяной промышленности, можно убедиться в том, что серьёзные предпосылки для повышения или понижения цен на нефть существовали абсолютно всегда, или же их создавали искусственно. Но только не осенью 2014 года…

Например, в течение года до начала войны в Персидском заливе средняя спотовая цена на нефть марки «Brent» составляла 18,05 доллара за баррель. В течение войны средняя цена была уже на уровне 29 долларов, и один раз даже достигла отметки в почти 41,5 доллара за баррель. Но вот, что интересно, — за день до начала войны — первого августа 1990 года — цена на «Brent» составила 19,93 доллара за баррель, а на следующий же день после окончания войны — первого марта 1991 года — вернулась на прежний уровень — 19,33 доллара за баррель.

Существует масса аналогичных примеров: исламская революция в Иране, ирано-иракская война, азиатский финансовый кризис, события 11 сентября 2001 года, вторая война в Ираке, глобальная рецессия.

Это не первый случай за последние почти 30 лет, когда цена на нефть значительно падает в сентябре относительно августа. Можно даже сказать, что снижение цены в сентябре 2014 года было не самым большим в историческом плане — всего 4,5 процента, тогда как, например, в сентябре 1988 года цена упала к августу почти на 11,5 процента.

Но правда заключается в том, что, за исключением осени 2014 года, в прошлом у такого понижения всегда были свои, подчеркиваю, явные причины — войны, рецессии, нефтяные эмбарго, жесткий контроль цен со стороны «семи сестер» и его утрата. Это может указывать на то, что никакого «свободного рынка» в мире нет, есть управляемая экономическая система со своими рычагами и ниточками, потянув за которые можно изменить политический ландшафт. К тому же стоит напомнить о том, что нефть — это, по некоторым данным, возообновляющийся ресурс — на многих вычерпанных месторождениях «вдруг» появляется нефть, какой факт лишний раз показывает «нерыночность» нефти и её цен.

В нижеследующей таблице показано, какова была разница цен между сентябрем и августом в коротком историческом плане:

Данные по ценам на нефть — EIA

Источник: http://www.trend.az/business/energy/2354808.html

ЧТО ЖЕ ПРОИСХОДИТ?

Зачем снижать цены на нефть искусственно, упуская прибыль, исчисляемую уже миллиардами долларов? Ведь деньги теряют все, включая и тех, кто добывает больше. Задушить малые компании? Дать «подышать» на дешёвом бензине экономике США? Экономически растоптать все проекты в Арктике? Окончательно похоронить «сланцевую революцию»?

Похоже, причин, как минимум, три:

1. Старая «холодная» война между США и Россией. Санкции в отношении России из-за Украины недостаточно повлияли на её экономику, и в дело пошел главный, хорошо проверенный годами инструмент, — управление мировыми ценами на нефть. Чем ниже цены, тем меньше у России выручки в американских долларах, тем слабее рубль к доллару, тем хуже экономике, тем меньше денег остается на поддержку добычи нефти. Если добыча в России падает, то кто же в глобальном масштабе от этого выигрывает?..

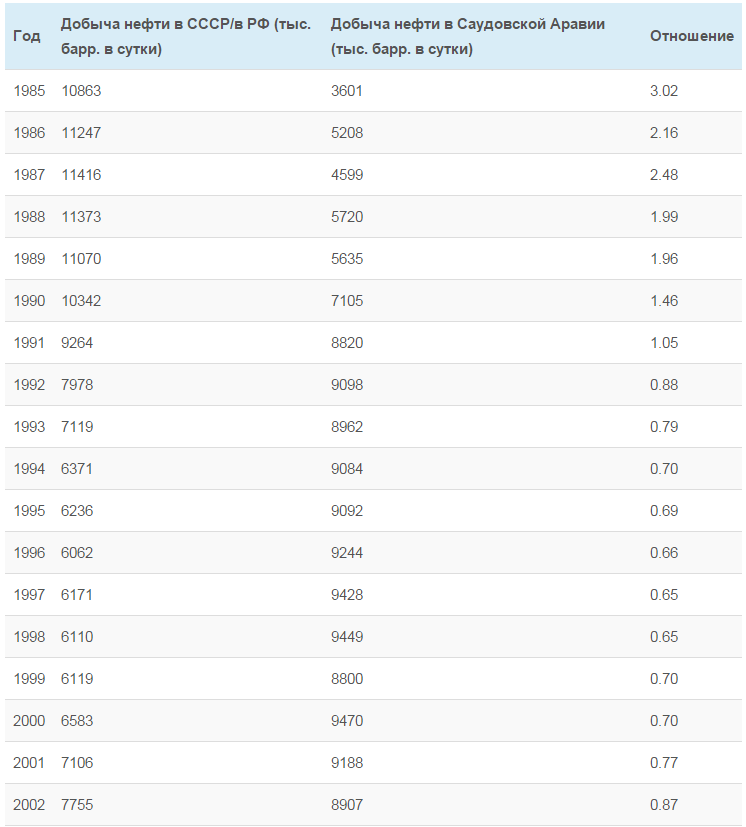

2. По крайней мере, с 1985 года Саудовская Аравия ежегодно в среднем добывала в два раза меньше нефти, чем Советская Россия. Всё изменилось, когда в 1991 году СССР распался. Через год Российская Федерация уже добывала на 12 процентов меньше нефти, чем Саудовская Аравия, и эта цифра продолжала падать вплоть до 2001 года. Затем Россия начала планомерно повышать свою добычу нефти и уже с 2009 года вышла на близкие к Советской России показатели,

3. На самом деле вся нефть, которая торгуется сегодня — это нефть бумажная. Это нефтяные фьючерсы, контракты, большая часть которых до физического исполнения не доводится. Нефть сегодня — это финансовый инструмент. В ряде случаев геополитические кризисы или природные катаклизмы, например ураганы, приводят к повышению цен, а в других — нет. Наоборот, цены падают. Это лишний раз показывает управляемость цен на нефть. И об этом факторе нашему Правительству забывать не стоит.

Из таблицы видно, как менялась картина по добыче нефти с 2001 года:

Источник: http://www.trend.az/business/energy/2354808.html

Как это ни парадоксально, но цены на нефть вернулись на свою историческую «родину» — свой исторический средний уровень. По крайней мере, если рассмотреть данные за последние почти 30 лет, то средняя спотовая цена на «Brent» составила 51,59 доллара за баррель (в ценах 2013 года), а с начала этого года в среднем «Brent» стоит 49,9 доллара за баррель. Исторически коридор в 40 — 50 долларов за баррель (опять же в ценах 2013 года) держался гораздо дольше, чем привычные нам 100 — 120 долларов за баррель последних нескольких лет, хотя не стоит забывать о том, что доллар постоянно подвержен удешевлению из-за непрекращающейся его печати.

Экспертное сообщество не предрекает ничего фантастического ценам на нефть в 2015 году. Данные прогнозов различных экспертов, аналитиков банков, нефтяных и консалтинговых компаний указывают на то, что цена на «Brent» в этом году в среднем составит порядка 60 долларов за баррель.

ТАК ПОЧЕМУ ДЕШЕВЕЕТ НЕФТЬ?

Идёт глобальный передел нефтяного рынка, причем проверенными политическими методами.

Почему рубль зависит от нефти

Причина такого явления заключается в том, что рубль — нефтяная валюта, а тот же доллар не является таковым. Это не означает, что расчёты за нефть происходят в рублях, здесь дело в другом. Если доля дохода страны в большей степени зависит от продажи нефти, то национальная валюта автоматически становится нефтяной валютой. В случае снижения цен на нефть происходит дефицит бюджета, а, соответственно, и снижение стоимости валюты.

Для сравнения: процент поступления в бюджет доходов от продажи нефтегазовых продуктов составляет 48%, в США эта доля не превышает 1—2%, такая же ситуация и в соседнем Китае. В этих странах большая часть добытой нефти и газа продаётся на собственных рынках для внутренних потребителей.

Ещё одна страна, которая имеет нефтяную валюту, это Норвегия. Доход бюджета от продажи нефти составляет примерно 20 — 30%. Именно поэтому норвежская крона в этом году также падала, но, в связи с меньшей зависимостью бюджета от продажи нефти, не так стремительно, как российский рубль.

Объективно спрос на нефть растёт непрерывно. Численность населения Земли растёт и потребление нефти в мире крайне неравномерное. В частности, примерно 12 — 16 % населения мира, которое называют «золотой миллиард», потребляет 70 % нефти, а примерно 80 % населения — все остальное.

Если эти страны хотят развиваться, то им надо наращивать потребление энергоресурсов — нефти и газа. Последние тридцать лет бурно развиваются экономики Индии, Китая, Юго-Восточной Азии в целом.

В ближайшие годы в рост экономики будут вовлечены страны Южной Америки, когда-то и страны Африки. Развитие экономики требует роста потребления основных энергоресурсов — нефти, газа, угля… Уже сейчас ясно, что это будет создавать дисбаланс на рынке. Поэтому в далекой перспективе цена на нефть будет только расти. Однако посредством долларовой системы ситуацией управляют не в пользу России и других развивающихся стран — всех эксплуатирует «золотой даже не миллиард» Запада.

Поэтому сегодня в мире назрел вопрос о том, на что заменить Бреттон-Вудскую и Ямайскую системы? И главная проблема, которую надо решить для того, чтобы обеспечить устойчивое развитие — это к чему надо привязывать валюты?

Электричество сегодня соучаствует практически в любом производстве, потребляется при оказании тех или иных услуг. Так почему бы не привязать денежные единицы к этому новому инварианту? О том, что из себя представляет энергостандарт подробно смотрите статью (http://newyouthpolicy.org/ru/articles-ru/257-energostandart). Однако, человеческое мышление инертно и такой резкий переход может привести к нежелательным последствиям, поэтому можно пойти окольным путём.

ВАРИАНТ ПЕРЕХОДА К ЭНЕРГОСТАНДАРТУ В СОВРЕМЕННЫХ УСЛОВИЯХ

Обратимся к возможному варианту перехода от текущей финансовой системы к энергетическому стандарту.

Какие должны быть условия?

Во-первых, необходима мягкая посадка доллара.

Во-вторых, необходима подушка безопасности на момент перехода к энергостандарту и в целях будущего развития.

В-третьих, необходимо, чтобы партнёры не пострадали от этих действий, а в перспективе — выиграли бы и быстро подтянулись, когда энергостандарт будет заявлен на глобальном уровне.

В-четвёртых, нужна «зона спокойствия», куда могли бы уйти некоторые важные «игроки».

В-пятых, нужно подготовить к переходу как «общественное мнение» так и экономическую науку.

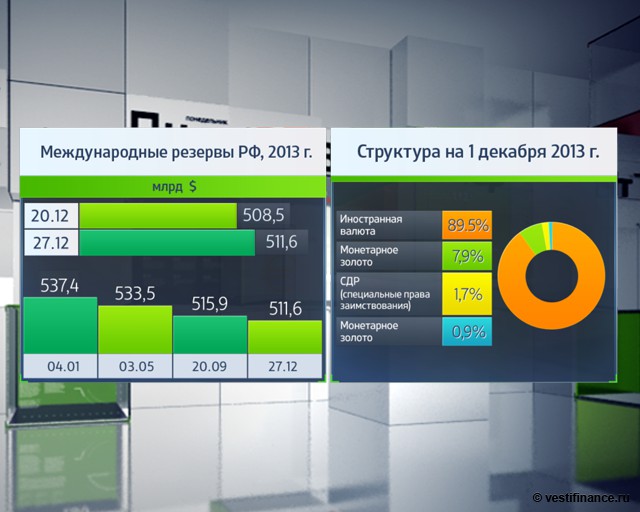

Таким вариантом на переходный период может стать введение золотого обеспечения рубля. Признаки того, что именно к этому варианту готовятся, есть. Так весь золотой запас России на 29 октября 2014 года по данным BBC составляет 1149 тонн. Но и многие другие страны активно наращивают свои запасы золота: Азербайджан, Казахстан, Индия, Турция, Мексика, Филиппины. Китай стал в 2013 году наиболее активным потребителем золота (http://www.vz.ru/news/2014/10/29/712870.html, http://goldenfront.ru/articles/view/rossiya-vyshla-na-6-e-mesto-v-mire-po-zapasam-zolota-v-rezervah).

Более того по данным первого квартала 2014 года Россия увеличила золотодобычу и по итогам года её объём может достичь 492,76 тонн.

Правила перехода на золотой стандарт требуют 100% резервирования средств (ознакомиться можно тут: https://goo.gl/jvVIwn). Российские золотовалютные резервы составляют сегодня около 416 млрд. долларов, что в пересчёте на рубли при курсе доллара в 74 рубля будет давать 100% покрытие текущей денежной массы (см. таблицу ниже).

А вышеупомянутые правила перехода на золотой стандарт подразумевают упразднение Центрального банка, как независимой структуры при обеспечении 100% резервирования и переход к свободной банковской системе, а ведь уже сегодня (16 декабря 2014) на некоторых площадках курс доллара достиг 74 рублей (http://lenta.ru/news/2014/12/16/dollar/). Где тогда будут сосредоточены права эмиссии денежных средств? В существующей либеральной парадигме — у банков, которые начнут выпускать частные деньги. При этом регулятором для них будет золотой стандарт, который будет задавать коэффициенты связывающие золотое обеспечение и объём денежной массы. Однако что мешает, упразднив по всем правилам либеральной парадигмы существующий ЦБ, учредить другой орган, управляющий эмиссией средств платежа, сохранив рублёвое хождение? Регулировать золотой стандарт при этом можно через контроль объёмов добычи золота. А эмиссию средств платежа осуществлять через скупку за рубли добытого золота, увеличивая таким образом предложение денег на 2,5% в год, если судить по данным 2013 года и по 4,5% в год, если судить по увеличившейся добыче золота в 2014 году. То есть таким образом можно, не девальвируя рубль, обеспечивать рост экономики минимум на 4,5% в год, если направлять средства в реальный сектор на проекты развития.

Ещё одна особенность перехода на золотой стандарт состоит в том, что привязывать курс рубля к самим золотовалютным резервам бессмысленно, поскольку собственно золото составляет в их объёме только 8 процентов, тогда как подавляющая часть — это валюта (доллар, евро, фунт-стерлингов).

Поэтому ЗВР могут использоваться только как гарантии 100% резервирования при упразднении существующего ЦБ (или его правил) и переходе на золотой стандарт, обеспеченный уже действительными запасами золота. Если рассчитать курсы валют на основе золотого обеспечения, по аналогии с энергетическим — исходя из объёма золотых запасов (https://ru.wikipedia.org/wiki/Золотой_резерв) отнесённых в денежной массе, то перед нами предстанет очень интересная картина взаимных курсов валют:

Таблица взаимных курсов валют, расчитанных по энергостандарту и золоту в сравнении с текущим (на конец 2014) курсом

Крупнее http://inance.ru/wp-content/uploads/2014/12/public-energostandart-kurs-zoloto-19-1024×715.jpg

Крупнее http://inance.ru/wp-content/uploads/2014/12/public-energostandart-kurs-zoloto-19-1024×715.jpgВо-первых, золотой курс доллара лучше энергетического, а значит будет менее болезненным для экономики Америки в первую очередь.

Во-вторых, подушка безопасности России — это всё те же ЗВР, их роль по сравнению с сегодняшним днём не сильно поменяется, а вот при быстром переходе на энергостандарт — они резко сократятся. При этом заметно будет облегчён переход к энергетическому стандарту, как для Соединённых штатов, так и для РФ.

В-третьих, при введении золотого стандарта сильно может пострадать Китай, однако не зря в середине года шли активные переговоры по топливной сделке, обеспечивающей для Китая определённую подушку безопасности и готовящие почву для перехода Китая к энергостандарту раньше прочих стран. Вообще география последних переговоров Президента России совпадает с проблемными странами, у кого курс снижается даже относительно энергетического стандарта, но с другой стороны — это залог быстрой переориентации этих стран с золота на энергостандарт, так как он более выгоден для них чем золотой стандарт. А поскольку практика торговли на основе собственных валют активно развивается, то нет никаких проблем перейти в расчётах с золота на энергию. И Евразийский Союз скорее всего и будет тем международным субъектом, который первый введёт расчёты с партнёрами на основе энергетического стандарта.

В-четвёртых, зоной спокойствия при таком раскладе становится Швейцария, в которой, какое совпадение, совсем недавно проходил референдум о введении золотого стандарта — проверяли общественное мнение перед общеевропейским «золотым штормом». Показателен курс евро и фунта стерлингов. Европейская зона быстрее подключится к более выгодному энергетическому стандарту, а вот британцы скорее всего «зависнут». Кроме того Швейцария уже активно проводит дедолларизацию.

В-пятых, золотой стандарт понятен как профессионалам от экономики, так и знаком большинству населения из школьного курса истории. А золото ассоциируется у большинства со стабильностью и достатком. Поэтому он удобен как переходный вариант во многом чисто психологически, поскольку после его введения можно развернуть общественное обсуждение различных вариантов обеспеченности валют и провести информационную подготовку к переходу на энергетический стандарт.

ЗАКЛЮЧЕНИЕ

Введение энергостандарта, а фактически новой валюты на основе энергетического обеспечения как по цепочке, влечёт за собой:

- изменение политики работы с денежной массой — раздувать её становиться крайне невыгодно;

- введение политики снижения цен на продукты массового потребления (входящих в спектр естественных потребностей);

- ускоренное развитие технологической культуры, особенно в аспекте рационального использования энергии и внедрения технологий вторичной переработки;

- создание долговечной продукции, высвобождая тем самым дополнительные мощности;

- побочный эффект в виде снижения давления на биосферу, поскольку выгоднее заводить биоценозы в города, оздоровляя людей, снижая тем самым затраты на медицинское обслуживание;

- возможную смену мегаполисной урбанизации политикой расселения городов в небольшие поселения, где комфортно жить семье в нескольких поколениях, что, как минимум, решит проблему содержания стариков и обретения родителей беспризорными детьми, не говоря уже о подъёме сельского хозяйства, артельного производства — такие поселения вполне способны развиваться в экологичную культурную среду с технопарками и живой природой и служить творческой средой для развития потенциала человека и для новейших открытий во всех областях.

Сразу ввести энергостандарт проблематично, поскольку экономическая, финансовая, информационная среда и люди привыкли к определённым отношениям, и нужно сместить их из этой «зоны комфорта». И таким инструментом на переходный период может стать золотой стандарт, знакомый многим из школьного курса истории и ассоциирующийся у многих со стабильной валютой. А способность системы к расчёту золотого стандарта по аналогии с энергетическим — создаёт условия для безболезненного дальнейшего перехода уже непосредственно к энергостандарту.

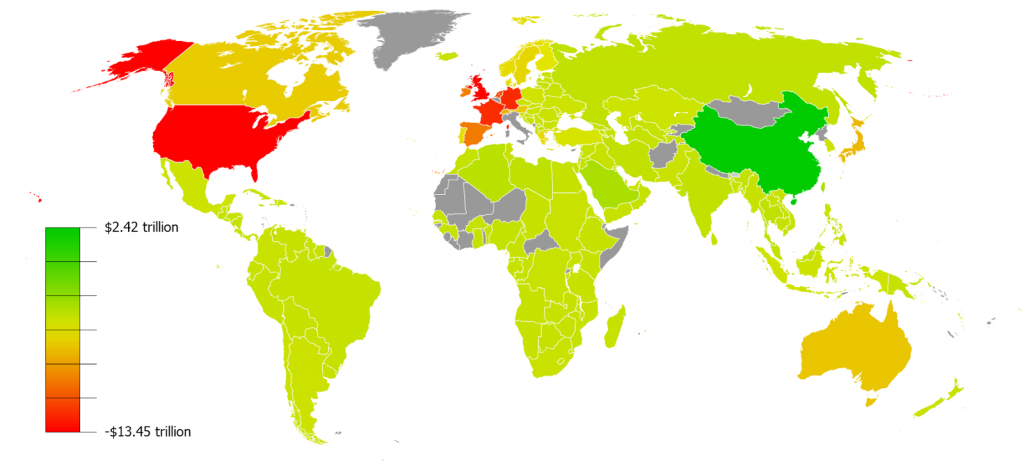

Для стран-экспортёров нефти энергостандарт предпочтительнее золотого, поскольку он напрямую увязан с энергетическими мощностями стран. С его введением в мире будет более справедливое распределение благ, которое будет отражать не умение тех или иных сил закабалить другие страны финансовыми методами, а будет отражать реальное положение дел — страны-добытчики энергоносителей и создатели реальных благ займут своё законное место в мировой экономике. А то сегодня ситуация выглядит таким образом:

Эта замечательная картосхема показывает распределение в мире соотношения накопленных активов и долгов по разным странам.

Можно увидеть, какие страны являются активными производителями и поставщиками, как разнообразной продукции (Китай, Россия), так и энергоносителей (в основном их поставляет Саудовская Аравия) — они окрашены зелёным и салатовым, а какие страны живут в долг как за счёт других стран, так и за счёт будущих поколений, на которые они взваливают проблемы расплаты по своим долгам — эти страны окрашены красным и оранжевым цветами. Отметим, что валюты стран, окрашенных красным цветом, являются резервными: доллар, фунт стерлингов, евро, японская иена, швейцарский франк — и, если обратиться к таблице взаимных курсов валют, рассчитанных по энергостандарту (см.выше) — именно у этих валют «завышенный курс».

Делаем выводы…

МАТЕРИАЛЫ:

http://www.news-usa.ru/pochemu-upali-tseny-na-neft.html

http://rnbee.ru/2014/08/20/why-falling-oil-prices/ — почему падает цена

http://gold-today.ru/index.php?route=information/news&news_id=19 — котировки онлайн

http://forexaw.com/OTVET/Questions_Forex/O40_График_курса_рубля_к_доллару_USD-RUB_с_1792_года

http://ria.ru/spravka/20150605/1068223906.html

http://www.stoletie.ru/fakty_i_kommentarii/pochemu_opek_rossii_ne_ukaz_524.htm

Источник: inance.ru

.png)