Президент России Владимир Путин внёс в Госдуму законопроект (http://kremlin.ru/acts/news/50190), который предполагает создание единого финансового рынка между Россией, Арменией, Белоруссией, Казахстаном, Киргизией,Таджикистаном и другими странами СНГ.

Согласно опубликованному сообщению на сайте президента России, в рамках «Соглашения о сотрудничестве в области организации интегрированного валютного рынка государств — участников Содружества Независимых Государств» будет создан механизм, который позволит отказаться от доллара и евро в качестве промежуточной валюты в расчетах.

Соглашением предусматривается прямой допуск банков-резидентов сторон на внутренние валютные рынки друг друга для проведения межбанковских конверсионных операций на условиях не менее благоприятных, чем те, которые предоставлены национальным коммерческим банкам, что будет способствовать расширению использования национальных валют при осуществлении платежей в сфере внешней торговли и предоставления финансовых услуг и таким образом создаст предпосылки для повышения ликвидности рынка национальных валют.

В результате будут созданы условия, при которых максимальное развитие получат рынки национальных валют, возникнут предпосылки для проведения согласованной валютной политики, направленной на создание дополнительных возможностей реализации долгосрочных стратегий торгово-экономического и инвестиционного сотрудничества, а также на достижение общей макроэкономической стабильности в регионе.

Ратификация и последующая реализация Соглашения должны способствовать активизации и дальнейшему развитию экономического сотрудничества, а также углублению интеграционных процессов в рамках СНГ.

Данные меры направлены на дедолларизацию страны.

ЧТО ТАКОЕ «ДЕДОЛЛАРИЗАЦИЯ»?

Дадим определение данного термина

Дедолларизация — это система экономических и социальных мер, разрабатываемых определённым государством для ограничения хождения внутри страны американского доллара. Как правило дедолларизации предшествует растущий показатель инфляции. Одним из мощных инструментов борьбы с долларизацией населения обладает банковский сектор, он ограничивает потребительские и ипотечные кредиты в валюте и запрещает размещать вклады в американских долларах.

То есть, дедолларизация — это снижение зависимости от доллара Соединенных Штатов Америки экономики государства, в которой доллар не является официальной валютой государства.

ПОЧЕМУ ДОЛЛАР — МИРОВАЯ ВАЛЮТА?

Начиная с середины 19 века и вплоть до начала Второй мировой войны широко пользовались английским фунтом стерлингов по всему миру. Это объясняется тем, что Англии принадлежали многие колонии, разбросанные по всему земному шару. Неудивительно, что на тот момент английская валюта доминировала. После этого настала эра доллара.

Шёл 1944 год. Война подходила к своему завершению. Уже ясно, каким будет её исход. В США, в городке Бреттон-Вудсе, власти организовали финансовую конференцию мирового уровня.

Она примечательна тем, что на ней экономисты установили цену на золото, которая была в силе не один последующий год. Теперь одна унция стоила тридцать пять американских долларов. С этих пор к этой денежной единице относились как к мировой валюте, которая теперь и расчётная, и резервная.

Данная денежная единица подходила лучше всего, так как Соединённые Штаты владели огромнейшим запасом золота. Что касается экономики этой страны, на неё практически не повлияла война, и это неудивительно, ведь на территории США не велось никаких военных действий.

Страны, которые продавали свои товары, имели желание купить что-то взамен. Поэтому экономически американский рынок ещё больше обретал сил и самостоятельности. После войны множество стран стремилось на экспорт реализовать как можно больше товаров, чем на импорт. В этот период США занимали наиболее выгодную позицию. Они стали заниматься экспортом своих же денег, с лёгкостью и без особых усилий, напечатанных на собственных станках. Напечатать одну банкноту номиналом в сто долларов стоило порядка двенадцати центов.

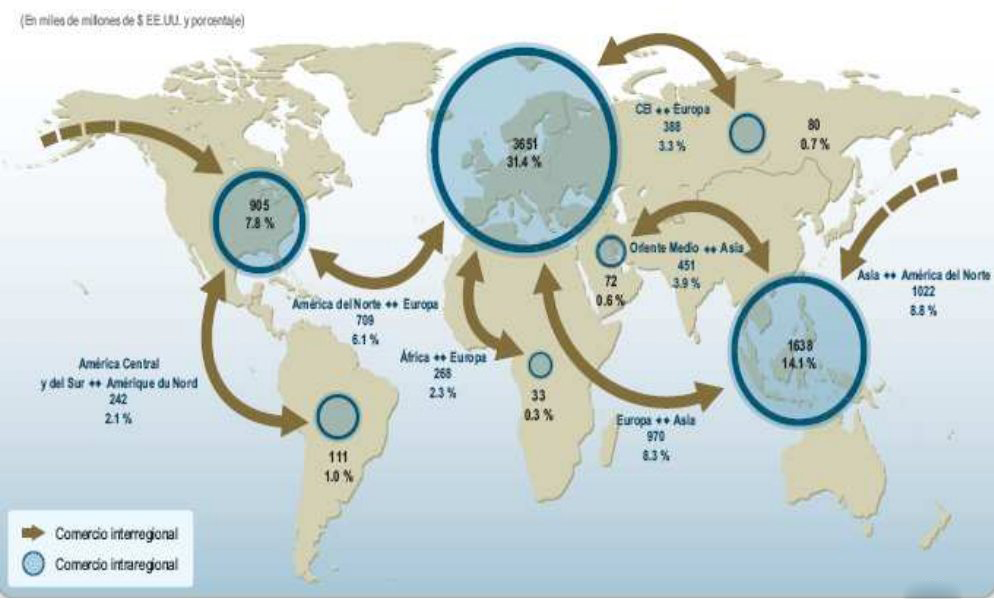

Таким образом, доллар стал базой валютных паритетов и преобладающим средством международных расчётов.

Однако, уже спустя четверть века эта система показала свою неспособность справляться с изменившейся ситуацией. США не желали корректировать свою экономическую политику с сохранением привязки доллара к золоту. В тот период доллар переживал обвальное падение и решающую роль в его поддержке сыграла нефть, а точнее говоря — согласие Саудовской Аравии в ходе переговоров с Р.Никсоном продавать чёрное золото в обмен на оружие и защиту Вашингтона.

Вследствие этого президент Р.Никсон в 1971 г. отменил привязку доллара к золоту, и была учреждена Ямайская валютная система, в которой нефть стала фундаментом долларовой системы, а контроль Вашингтона за торговлей черным золотом превратился в приоритет национальной политики США и причиной последовавших затем, как снежный ком, военных операций Белого дома США в регионах нефтяной добычи (прежде всего, на Ближнем и Среднем Востоке).

После поддержки этой системы членами ОПЕК и обеспечения, таким образом, мирового спроса на американскую валюту, началось доминирование нефтедоллара. Система нефтедоллара стала основой господства Америки над мировой финансовой системой и обеспечила им возможность стабильно жить в долг. В результате все страны вынуждены были покупать доллары, чтобы иметь возможность приобретать нефть на открытом рынке.

Это предоставляет Соединенным Штатам также значительные финансовые прибыли только от самой процедуры конвертации государственных валют государствами при заключении и осуществлении любых торговых сделок, а высокий спрос на доллары в мире позволяет правительству США рефинансировать свои долги по очень низким процентным ставкам.

Конечно, доллар США не является единственной валютой, которую используют для формирования резерва. Евро также является резервной валютой, хотя по правде говоря — взаимосвязанной с долларом, и высоки шансы того, что юань может получить такой же статус.

Но так как США генерируют 22% всего мирового производства, валюта этой страны играет особую роль в мировой экономике. Накопление выраженных в долларах США финансовых активов позволяет доминировать в глобальной финансовой системе. Фактически США — это крупнейший производитель определённой продукции на определённом рынке в конкретной отрасли, другие участники рынка вынуждены приобретать и формировать резервы производимой крупнейшим игроком продукции. Однако ситуация меняется со временем.

По ряду иностранных оценок, доля Соединенных Штатов в сегодняшнем мировом валовом внутреннем продукте не превышает 22%. Вместе с тем, в международных расчетах доля доллара США достигает более 80 %. В результате этого стоимость американского доллара оказывается завышенной по сравнению с остальными валютами, а потребители внутри США получают импортные товары по заниженным ценам.

С учётом указанных обстоятельств, политика дедолларизации является, без сомнения, прямой угрозой экономической гегемонии США и высокому уровню жизни граждан США, в связи с чем политические и бизнес круги Америки максимально противостоят этому процессу. Именно с этим было связано свержение и зверское убийство ливийского лидера Муаммара Каддафи, решившего сначала перейти в расчетах за нефть с доллара на евро, а затем планировавшего ввести собственный золотой динар.

Однако в последние годы, несмотря на стремление Вашингтона всеми правдами и неправдами удержать свои позиции на международной арене, политика США всё чаще сталкивается с отторжением. В результате многие страны стараются избавиться от подчинения доллару и самим США, проводя политику дедолларизации своих экономик и финансовых систем, переходя от расчетов в американской валюте к национальным денежным средствам.

О создании клирингового центра в Куала-Лумпуре, который будет способствовать большему использованию юаня в Юго-Восточной Азии, объявили центральные банки Китая и Малайзии. Причем это произошло менее чем через месяц после того, как ведущий финансовый центр Азии — Сингапур — стал главным для юаня в регионе, установив прямую конвертацию между сингапурским долларом и юанем.

Об отказе использовать доллары во внешней торговле Исламской Республики Иран объявил центральный банк ИРИ. Задачу по дедолларизации экономики Казахстана перед правительством страны и Нацбанком поставил глава этой страны Нурсултан Назарбаев.

По всему миру всё громче и чаще стали звучать заявления государственных деятелей о необходимости новой денежной системы, которая не была бы основана на долларе. В этом контексте необходимо отметить, что правительство Великобритании первым планирует выпуск долговых обязательств, номинированных в юанях, а Европейский центробанк обсуждает возможность включения юаня в свои официальные резервы.

Указанные процессы происходят на фоне других, о которых в пылу развязывания антироссийской пропаганды, западные СМИ предпочитают умалчивать. В частности, речь идёт, из-за активно развивающихся инфляционных процессов в США, о сокращении количества бумажных обязательств американского казначейства в Китае и Российской Федерации, переводе американских активов из бумажных в физические.

Так, в течение последних месяцев доля облигаций казначейства США в российских золотовалютных резервах активно сокращается, они ускоренно продаются и эту тактику решили перенять в ряде других государств.

Помимо этого, взамен бесконтрольно печатающихся Федеральным резервным банком (ФРБ) США и обесценивающихся долларов многие страны стремятся вывезти из США свои запасы золота, находящиеся на хранении в сейфах ФРС.

Так, после фактического отказа Федрезерва США вернуть Германии золотой запас в 2013 г., Голландия пополнила список стран, которые выводят из США свои золотые запасы. В случае успеха Голландии нельзя исключать, что и другие страны поднимут вопрос о возврате из США своих золотых запасов, а это, в свою очередь, может закончиться для Вашингтона масштабным кризисом.

Указанные процессы отчётливо свидетельствуют о том, что мир больше не хочет полагаться на доллары Соединенных Штатов Америки. В этих условиях Вашингтон делает ставку на углубление региональной и даже глобальной дестабилизации, которая, по расчётам стратегов резиденции президента США (White House), может привести к взаимному уничтожению или, по крайней мере, ослаблению потенциальных конкурентов США. Но вот только зря в Вашингтоне надеются, что на этой волне Соединенным Штатам самим удастся уцелеть.

КАК ДОЛЛАР СДАЁТ ПОЗИЦИИ ПО ВСЕМУ МИРУ?

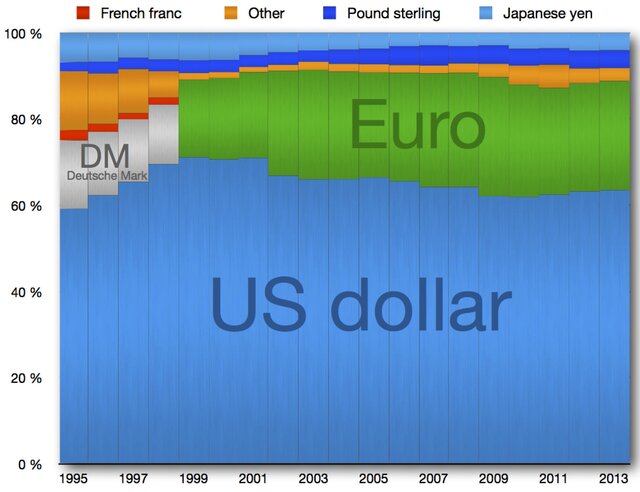

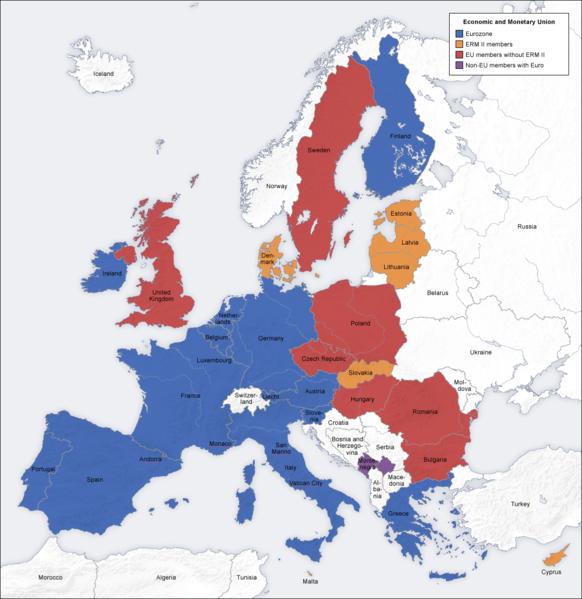

Доллар был и остается пока доминирующей валютой в международной торговле. Но времена меняются. Если во время формирования Еврозоны доля доллара достигала пика в 71% от общего размера официальных валютных резервов, то в 2014 г. показатель упал до 62,9%.

Карта Еврозоны. Доллар медленно теряет свой статус бесспорной мировой резервной валюты, но это всё же происходит.

Изменение вида мировой резервной валюты с течением времени — это нормально. В разное время в мире доминировали валюты Португалии, Испании, Нидерландов, Франции и Великобритании. Сейчас стало ясно, что международная торговля вновь готовится к изменениям в части валюты.

Всё меньше стран и организаций используют доллар в международных сделках, и это постепенно сокращает гегемонию американской валюты.

Особенно активно действует Китай. Именно он стал основным борцом против мировой долларовой системы, стремясь добиться аналогичного статуса для юаня. Самой последней кульминацией мирового движения, поддерживающего дедолларизацию, стало создание Азиатского банка инфраструктурных инвестиций. Сейчас он включает в себя 57 стран и капитал в размере $100 млрд, банк должен стать конкурентом Всемирному банку и МВФ.

Примечательно, что США активно уговаривали своих союзников выступить против AIIB, но многие из них присоединились к банку. Даже МВФ заявил, что был бы заинтересован в сотрудничестве.

Краткая справка об Азиатском банке инфраструктурных инвестиций

Другим важным событием в этом направлении является союз между Российской Федерацией и Китайской Республикой. В мае 2014 года была заключена крупнейшая и историческая газовая сделка между Россией и Китайской Народной Республикой. Вслед за историческим газовым соглашением на $400 млрд Владимир Путин и Си Цзиньпин подписали новое соглашение 9 ноября.

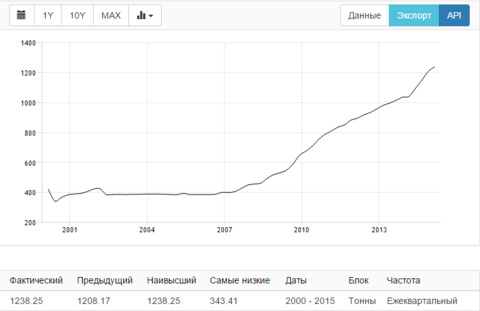

Россия по прогнозам будет поставлять в Китай до 68 миллиард куб. м в год к 2030 году, что составляет приблизительно 11% необходимого Китайской Республике газа. В итоге «Газпром» станет крупнейшим поставщиком газа в Китай, по данным компании. В более долгосрочной перспективе экспорт газа в Китай из Российской Федерации должен вырасти до 100 миллиард куб. м в год. Этот план Александр Медведев, заместитель председателя правления ОАО «Газпром», в июне назвал «реалистичным». И самое интересное, что Китай и Россия договорились платить друг другу в государственных валютах, а не в долларах.

Конечно, призывает отказаться от доллара не только Китай. Еще в 2010 г. ООН в своем докладе указала, что необходимо отказаться от доллара Соединенных Штатов Америки в качестве единственной резервной валюты. Совет по сотрудничеству стран Персидского залива также выразил желание создать собственную резервную валюту. Нет сомнений, что в краткосрочной перспективе, на фоне проблем китайского рынка акций и Еврозоны, доллар продолжит «царствовать» на рынке.

Пекину еще предстоит пройти очень долгий путь реформ, изменений, повышения прозрачности, привлечения инвесторов и увеличения доверия к своей экономике, прежде чем юань сможет стать резервной валюты. Сейчас более 10 тыс. финансовых учреждений работают с китайским юанем по сравнению с 900 в 2011 году. А офшорные операции с юанем оцениваются в $143 миллиард. При этом доля китайского экспорта и импорта, номинированная в юанях, выросла почти в шесть раз за три года до 12%.

У китайцев есть проблемы с этим планом. Правительство пока не избавилось от контроля за движением капитала, которое бы позволило достичь полной конвертируемости, так как боится увеличить спекулятивные потоки, которые могут нанести неприятный удар китайской экономике. Тем не менее каждый шаг Китая, который делает все возможное для интернационализации юаня, приближает мир к концу гегемонии доллара.

ПРИЧИНЫ ДЕДОЛЛАРИЗАЦИИ

Причиной дедолларизации является недобросовестное использование американцами и их англосаксонскими союзниками своего привилегированного положения в мировой финансовой системе.

США и иные страны Запада набрали гигантские внешние долги, которые они не в состоянии отдать честным путём, в связи с чем они массово «печатают деньги» в рамках так называемых «количественных смягчений», инфляция при этом «экспортируется» в другие страны, куда выбрасывается лишняя долларовая масса.

Американцы и их союзники регулярно осуществляют финансовые спекулятивные атаки на валюты и фондовые биржи неугодных им стран, обрушивая курсы местных валют, с тем чтобы укрепить доверие к доллару и подорвать экономики стран-конкурентов.

Контролируемые американцами международные финансовые институты типа МВФ выставляют находящимся в кризисе странам жесточайшие условия для получения кредитов, что, как правило ведёт к ещё большему ухудшению экономической ситуации и впадению стран-жертв в кабальную зависимость от США.

КАК ПРОИСХОДИТ ДЕДОЛЛАРИЗАЦИЯ?

Дедолларизация происходит в следующих формах:

- запрет или ограничение использования доллара во внутригосударственных расчётах;

- переход на официальные валюты государств во взаимных расчётах между странами;

- переход на государственные валюты в торговле энергоносителями и другими природными ресурсами;

- сокращение доли доллара и объёмов финансовых ценных бумаг США, в частности гос.облигаций США, в структуре финансово-валютных резервов иных стран;

- создание новых международных банков, фондов и иных финансовых институтов, независимых от США;

- переход на национальные системы платёжных карт и банковских переводов (или альтернативные американским системы, например китайские);

- деофшоризация бизнеса и возвращение капиталов в страны их происхождения, что снижает зависимость от внешней финансовой системы.

Дедолларизация обратна процессу долларизации, происходившему в течение XX века.

Доллар США рано или поздно может утратить статус резервной валюты. Фактически этот процесс уже начался, и доллар постепенно уступает этот статус европейской валюте и валюте Китая.

Доллар стал основной резервной валютой в мире еще в 1970-х годах, и с тех пор никто не решился изменить эту систему. Тем не менее, влияние доллара с годами становится всё меньше. Лучшим результатом доллара была доля на уровне 71% в мировых валютных резервах, но в 2014 г. показатель снизился до 62,9%. Достаточно активно снижается использования доллара при двусторонних сделках между различными странами и компаниями.

Во многих случаях использовать локальных валюты просто выгоднее, так как нет дополнительной конвертации и, соответственно, потерь от курсовой разницы.

Для этого страны заключают соглашения о своп-линиях, что позволяет пользоваться иностранной валютой в заранее оговоренном объёме. Грубо говоря, центральные банки могут выдавать кредиты своим банкам сразу же в валюте партнёра, что значительно облегчает торговые и финансовые операции.

НА ЧТО ВЛИЯЕТ ДОЛЛАРИЗАЦИЯ?

Данная ситуация (долларизация) особенно характерна для пост социалистических стран и бывших республик, входящих в состав СССР. В России «долларизация всей страны», начатая после непродуманного и поспешного введения во внутренний оборот доллара США в результате введения внутренней конвертируемости российского рубля с 1 июля 1992 года, чрезвычайно осложнила проведение независимой национальной бюджетной, денежной и курсовой политики.

Долларизация увеличивает не поддающийся прямому госконтролю элемент денежной массы, позволяет использовать СКВ в качестве инструмента сбережений, в т.ч. населения, способствует колоссальной утечке капитала за границу. Но что самое главное — долларизация способствует потере Россией своей экономической безопасности.

Процесс дедолларизации отвечает требованию Гражданского кодекса РФ (статья 140) о том, что только российский рубль может быть единственным платёжным средством на всей территории России. Для этого сначала надо разумно ограничить внутреннюю конвертируемость, имея в виду систему валютных бирж, уполномоченных банков, обменных пунктов, валютных депозитов.

Затем следует ограничить права коммерческих банков на формирование валютных резервов и хранение их за границей, что одновременно предотвратить утечку капитала. Необходимо нивелировать приток иностранных инвестиций на рынке ценных бумаг (портфельных инвестиций) путём стимулирования инвестиционной активности отечественного капитала и законодательного установления доли безопасного присутствия не резидентов на рынке рублевых долговых обязательств.

КАК РЕШАЛИ ПРОБЛЕМУ ВАЛЮТНОГО ОБМЕНА В СССР?

Иосиф Сталин планомерно проводил политику на стабилизацию и укрепление курса рубля, о чём свидетельствует постановление Совета Министров СССР согласно проведённой денежной реформы 1947 года:

Да, современным политикам и экономистам поучиться у Сталина необходимо. Всё-таки, это единственный мировой политик 20-го века, сумевший вытеснить ФРС с половины земного шара, создавая рублёвую зону, как противовес долларовой зоне. Про успехи, в развитии советской экономики, даже лишний раз повторяться не хочется…

Теперь по доллару: когда СССР, в 1944 году подписывал Бреттон-Вудские соглашения, то идея выглядела неплохой. Доллар становится мировой резервной валютой, межгосударственные выплаты ускоряются, создаются мировые банки, которые способствуют оздоровлению и восстановлению экономики пострадавшей в ходе 2-й Мировой Войны.

Но тут США делают шулерский ход. Они вносят поправку, что во всех странах, входящих в долларовую зону, создаются независимые центробанки. В чём роль этих независимых центробанков?

Они печатают национальные валюты, в соотношении 1 к 1 доллару США… Если центробанк Италии хочет напечатать 10000 лир, то им надо купить один доллар в США. Доллары покупают конечно в США. Вначале США дают кредит в долларах, затем на этот кредит покупаются доллары или государственные облигации США и, лишь после этого страна получает право напечатать свою валюту.

Гениальная схема, но никто, в здравом уме, не хочет влезать в такую петлю, но, когда по твоей стране разъезжают на джипах джи-ай, сильно не побрыкаешься, а к остальным так «ненавязчиво» подплывают авианосцы, по небу пролетят летающие крепости, сжегшие только что Дрезден и Токио, Хиросиму и Нагасаки.

И все конечно влезают в этот хомут.

И только СССР, в декабре 1945 года, отказывается ратифицировать Бреттон-Вудские соглашения. Сталин увидел в них потерю национальной независимости, которую только что отстояли в войне с Германией.

Сталин прав? Конечно.

И сразу же, в марте 1946 года, Черчилль объявляет начало холодной войны против СССР. И как это прокомментируют либералы?

Так стоит учиться у Сталина защищать национальные интересы своей страны? Наверно, стоит.

Затем дальнейшая политика государства, которую проводили троцкисты после государственного переворота 1953 года, привела к краху национальной денежной единицы.

В мае 1960 года в Кремле было подписано постановление Совета министров СССР «Об изменении масштаба цен и замене ныне обращающихся денег новыми деньгами». Этим решением предполагалось создание условий для контроля над денежной массой и ограничения эмиссии.

В январе 1961 была проведена деноминация — укрупнение национальной денежной единицы в соотношении 10:1.

Новые советские деньги обладали золотым обеспечением. На балансе Госбанка СССР числилось 497,1 т золота. Курс рубля с 1961 года определялся 90 коп. за 1$. Покупная цена на золото устанавливалась 1 руб./г. Содержание золота в рубле повышалось не в 10 раз, а в 4,4 раза (до 0,987412 г).

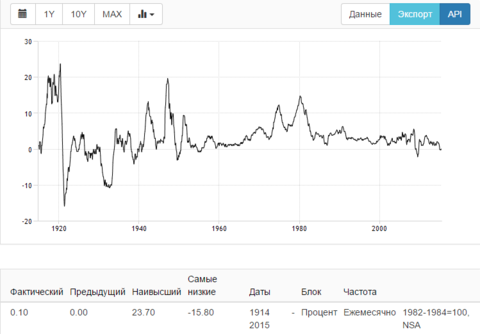

В 70-е гг. инфляция набирает силу. Увеличивается объём денежной массы, наблюдается рост цен, ухудшение макроэкономических показателей преодолевается закачиванием денег в народное хозяйство. Деньги обесценивались, но наличие инфляции в СССР официально не признавалось. Она была скрыта в накоплениях граждан в сберкнижках на предъявителя (об этом читайте «Распад СССР: причины и последствия» http://inance.ru/2014/12/raspad-cccp/, «Что готовит Центробанк для России на осень?» http://inance.ru/2014/08/centrobank/ и «Краткая история финансовой системы России, перетекающая в будущее мировой — уже без США» http://inance.ru/2015/06/ekonomopolitika).

В 1985 году дефицит бюджета составлял 14 млрд. руб., в 1990 году — 60 млрд. руб. Недостающие средства восполнялись за счёт эмиссии. Превышение денежной массы над товарной постоянно увеличивалось. В 1987 году сворачивается производство менее рентабельных товаров, повышаются цены при производстве новых видов продукции.

Всё это сопровождается ростом денежных доходов и сбережений населения.

В 1990 году следует развал общесоюзной денежной системы. Товары отпускаются по талонам и спискам.

В результате в 1961—1991 годах объём денежной массы в обращении увеличился в 37 раз.

В начале 1991 года в стране производится изъятие и обращения и обмен 50- и 100-рублевых купюр с целью отсечь излишнюю денежную наличность у спекулянтов и дельцов теневой экономики. Этот обмен создал определённые предпосылки для стабилизации денежного обращения.

Росту объёма денежной массы способствовало отделение Центральных банков советских республик от Госбанка СССР и осуществление ими эмиссии, отказ этих банков перечислять средства в союзный бюджет.

Уровень инфляции в 1993 году составил 1996,5%, в 1994 году — 1959,9%

В 90-х годах страна получила полукриминальный «дикий капитализм» — к власти пришли прозападные либералы.

Как мы уже отмечали выше, что СССР принимал участие в Бреттон-Вудской конференции (1944 г.), в выработке соглашения об МВФ и МБРР, однако впоследствии не вступил ни в фонд, ни в банк.

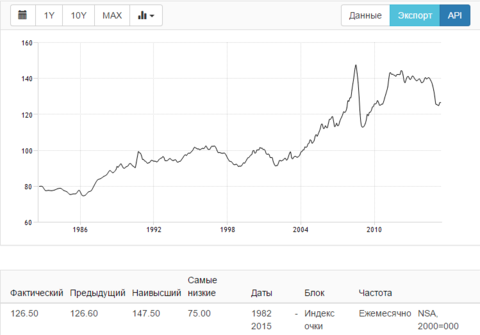

Основой национальной валютной системы России является российский рубль, введённый в обращение в 1993 году взамен рубля СССР.

Начиная с июля 1992 года в России был введён официальный курс рубля к доллару США, определяемый на торгах Московской межбанковской валютной биржи.

В начале 90-х гг. в России начала формироваться структура валютного рынка, представленная валютными биржами и двухуровневой банковской системой во главе с ЦБ РФ как органа валютного регулирования и валютного контроля в стране.

Много говорят плохих вещей про товарища Сталина, про СССР, про неэффективность и прочие проблемы, но вот факт:

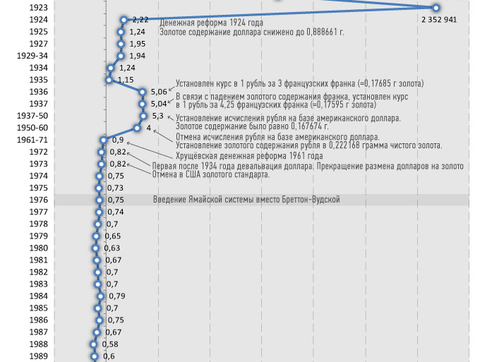

- курс 2,22 на 1924 год,

- курс 0,6 на 1989 год.

Нам должно быть понятно, что доллар в 20-е годы не был долларом в том виде как сейчас, и товарооборот был другим, да и много что ещё было другим, но стоимость золота, через которую мы ведём расчёты, была согласно заявленных данных.

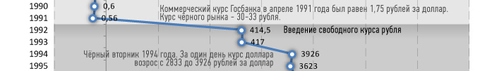

Либералы говорят, что революция 91 года была менее кровавой, если не сказать, что вообще бескровной, но экономика штука счётная, и курсы валют в очередной раз изменились: — курс 0,56 на 1991 год; — курс 3926 на 1994 год. В данном случае можно говорить о реальном курсе доллара, который мы ощущаем сейчас, т.е. это тот самый график, который нас интересует, т.к. уже понятие «золото» отменено и рубль вышел в рыночную систему, которая за 4 года обвалила его на 70 000 процентов и это была только первая часть Марлезонского балета (Буквальный перевод выражения — «Балет дроздования», является одним из придворных балетов. Был весьма популярен в 18 веке. Его организацией и постановкой занимался сам король Людовик 13-й, он же исполнял в нём небольшие роли. Основой послужила увлечённость короля охотой на дроздов. В русском языке прижилась форма «Мерлезонский балет» а выражение «вторая часть Мерлезонского балета» означает беспорядок, кутерьму, хаос, суматоху).

Следует понимать, что в 1991 году была хоть и бескровная, но все же революция, которую видно не вооруженным глазом через график курса госвалюты.

По итогу внешнего управления страна под название Россия, а вместе с ней и российский народ потеряли всю высокотехнологичную промышленность, а так же массу предприятий как эффективных, так и не очень эффективных, которые быстро банкротились новыми хозяевами — в первую очередь внешними управляющими. Итог процесса наблюдаем на графике ниже.

Можно ли стабилизировать курс рубля? Что необходимо для этого сделать? Мировой опыт говорит, что это вполне посильная задача. Устаревший пример стабильного курса — золотой стандарт.

Стабильный курс валюты в истории широко известен. Это достаточно хорошо знакомый всем «золотой стандарт». В системе золотого стандарта не бывало слабых или сильных валют. Каждая валюта была привязана к золоту и денежные знаки могли обмениваться на золото по первому требованию их держателей. Но что станет стандартом будущего?

ПРОТИВОДЕЙСТВИЕ АМЕРИКАНЦЕВ ДЕДОЛЛАРИЗАЦИИ

В связи с достаточно плачевным состоянием погрязшей в долгах экономики США, у американцев не так много инструментов в сфере реальной экономики по предотвращению потери своего влияния. Поэтому они используют финансовые инструменты, а также ведут геополитическую и информационную войну против дедолларизирующегося мира:

- США устраивают цветные революции с целью захватить или удержать своё влияние в иных странах;

- США создают зоны управляемого хаоса в Афганистане, Ливии, Сирии, Ираке, на Украине с целью подорвать экономику и создать угрозу безопасности соседних стран-конкурентов (Ирана, России, Китая);

- осуществляются финансовые спекулятивные атаки, подобные атаке на Россию в конце 2014 года (аналогичные атаки осуществлялись также на Турцию, Бразилию и другие страны);

- подконтрольными США «международными» институтами ведётся финансовая дискриминация неугодных американцам стран — например, рейтинговые агентства Moody’s и Fitch Ratings необосновано занижают кредитные рейтинги Российской Федерации и Ирана несмотря на отличные фундаментальные показатели этих стран и отсутствие у них крупных долгов;

- с помощью западных и прозападных СМИ ведётся постоянная информационная война против неугодных стран (в частности, инфовойна против Российской Федерации), направленная на ослабление экономик государств конкурентов, их подчинение и, желательно, расчленение.

ЗАКЛЮЧЕНИЕ

Подобный провал стратегии и тактики США назревал уже давно, и он должен привести к полноценному пересмотру подхода американских властей к глобальной экономике. Экономика Китая по своему объёму фактически сравнялась с США, на долю развивающихся рынков приходится по крайней мере половина мирового производства — с учётом этих факторов очевидно, что устоявшаяся до этого архитектура глобальной экономики нуждается в переменах.

Владимир Путин, президент Российской Федерации, на итоговой одиннадцатой конференции международного клуба «Валдай» в октябре 2014 года отметил:

Уже сейчас все большее число государств предпринимает попытки уйти от долларовой зависимости, создать альтернативные финансовые, расчётные системы, резервные валюты. На мой взгляд, наши американские друзья просто подрывают, режут сук, на котором сами сидят. Нельзя смешивать политику и экономику, но именно это и происходит (http://rusest.ee/novosti).

Многие считают, что в будущем страны мира перейдут на золотой стандарт, но они ошибаются, поскольку оборот золота в условиях теснейшей интеграции стран в процессе глобализации не может обеспечить необходимой скорости расчётов, а также неудобен для активно развивающихся экономик, так как вынуждает привязывать скорость роста экономики к скорости золотодобычи. Логичным представляется привязка к самому росту экономики непосредственно, но как это осуществить? Через что можно выразить все товары, услуги и мощности в экономике?

И до золота таким товаром-инвариантом было зерно, поскольку вся экономика работала на мускульной силе людей и животных, а их надо кормить. Потом золото стало вроде бы инвариантом, но оно просто было наиболее стабильным из товаров в сравнении с зерном, которое продолжало оставаться скрытым инвариантом. К тому же скорость роста экономик не обгоняла роста золотодобычи, иногда даже, наоборот, — опережало, особенно в период ограбления Американских континентов, с чем связано финансовое явление в Европе XIV—XVIII веков, получившее название «революция цен» (о ней читайте статью «Опричнина — хорошо забытое старое? (Часть 3)»).

С ростом механизации производства, а также усложнения процесса золотодобычи, скорости добычи золота стало не хватать, да и зерно перестало быть по факту адекватным инвариантом, поскольку станки каши не едят.

Но станки потребляют другой ресурс — электроэнергию. Электричество сегодня соучаствует практически в любом производстве, потребляется при оказании тех или иных услуг. Так почему бы не привязать денежные единицы к этому новому инварианту, а не пытаться реанимировать труп золотого стандарта? На эту тему читайте статью «К энергетическому стандарту через золотой» (http://newyouthpolicy.org/ru/articles-ru/257-energostandart), а в ближайшей статье мы рассмотрим связанные со скорым коллапсом долларовой системы перспективы рынка нефти и этапы будущего перехода на энергостандарт.

МАТЕРИАЛЫ:

http://ktovkurse.com/mirovaya-ekonomika/novyj-shag-k-dedollarizatsii

http://jinvestor.ru/pochemu-dollar-mirovaya-valyuta/

http://economy-ru.com/forex-treyding/pochemu-dollar-yavlyaetsya-mirovoy-raschtnoy-23337.html

http://forexaw.com/TERMsДедолларизация_Dedollarization_это

http://www.aleksandrnovak.com/content/1159.html

http://expert.ru/2015/01/15/sekretyi-stabilnogo-kursa-rublya/ — есть графики

Источник: inance.ru