Недавно на АШе была выложена заметка о проблемах отрасли стройматериалов в США. Среди прочего отмечено, что исполнение заказа на поставку окон вместо 2-3 недель теперь занимает 4-15, а на некоторые виды окон до 20-45 недель. Одно из узких мест – производство стекла. Отмечается дефицит смолы для производства винила, используемого в некоторых типах оконных рам – именно для таких окон срок ожидания заказа может доходить до 45 недель. Попытки замены на алюминиевые натолкнулись на дефицит алюминия. Проблемы всей индустрии стройматериалов, общие с оконной, не могли не отразиться на себестоимости строительства.

А какова ситуация в оконной отрасли в России?

Дефицита нет, сроки поставок пока не менялись. А вот со стоимостью продукции ситуация аховая. В силу должности обладаю доступом к экономической информации предприятия полного цикла (от приёма заказа до оказания услуги под ключ) численным составом около четырёх с половиной сот человек. Как следствие, имею возможность проиллюстрировать реальную инфляцию и её источники конкретно в нашей отрасли относительно исходной точки – первое января 2020 года. До 2020 с инфляцией всё было тихо и спокойно.

Вашему вниманию развёрнутая картинка новейшей инфляции в России на конкретном примере, с качественной характеристикой её содержания в разрезе мировой инфляции и анализом перспектив.

Базовый заказ

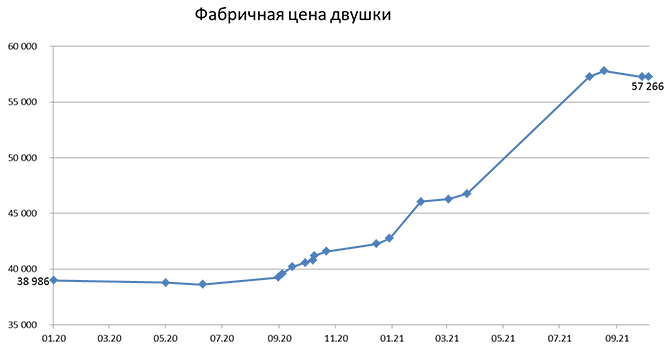

Для визуализации самим себе динамики наших цен мы используем отпускную фабричную цену базового заказа – набор окон для остекления стандартной «двушки». В него входят двухстворчатое окно, трёхстворчатое окно и балконный блок со стандартным набором открываний, изготовленные из наиболее часто заказываемых профиля и стеклопакетов.

Данный заказ, как наиболее репрезентативный, уже давно выбран для анализа в качестве базового, поэтому по нему накоплена за много лет история динамики отпускной цены и себестоимости материалов.

Основные материалы

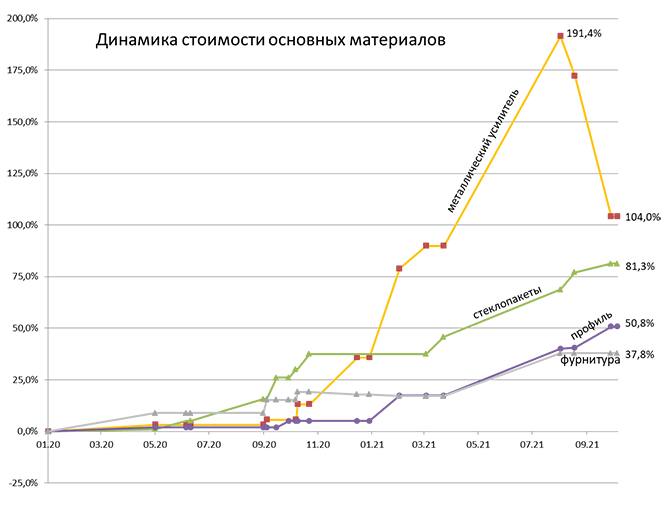

Номенклатура фабричных материалов превышает две тысячи позиций, но среди них выделяются четыре группы основных материалов. В порядке убывания их вклада в себестоимость: ПВХ-профили, стеклопакеты, фурнитура, оцинкованные металлические профили-усилители. Последние вставляются внутрь профиля ПВХ и исполняют роль силового каркаса, на который навешиваются фурнитура и петли.

В исходной точке, 1 января 2020, основные материалы занимали 91,6% в стоимости всех материалов для базового заказа, вспомогательные – 8,4%.

Механизм формирования цены

Все изменения стоимости материалов вносятся в базу данных, откуда сразу транслируются в цену готовой продукции.

Также в процедуру расчёта цены включены инструменты регулирования нашей добавленной стоимости: 1) пооперационная стоимость трудозатрат, 2) накладные расходы, 3) коэффициенты рентабельности, варьирующиеся в зависимости от класса ПВХ-профиля. Этих инструментов до 2021 мы касались точечно и крайне редко – с интервалами в несколько лет, а то и в десятилетие.

Ценовое ралли

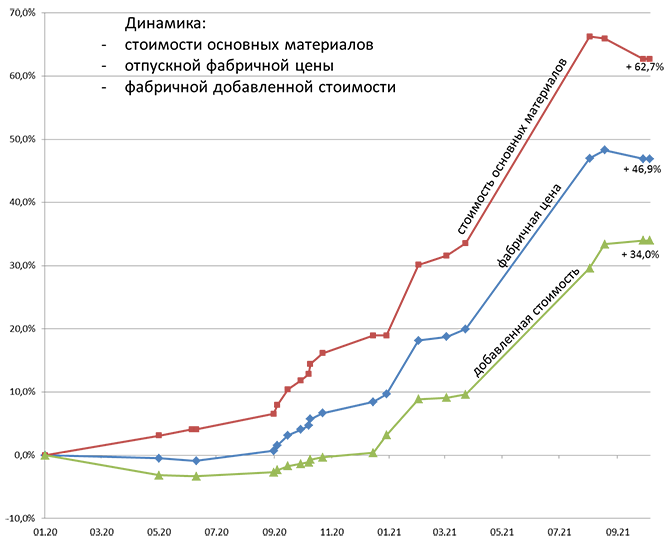

На графике представлена динамика стоимости основных материалов, добавленной стоимости и цены «двушки» с 1 января 2020 по 5 октября 2021:

Ниже динамика стоимости базового заказа уже не в процентах, а в конкретных рублях:

Это цена исключительно изготовления окон, без розничной наценки, подоконников, доставки, монтажа, вывоза старых рам, восстановления откосов. Услуги добавляют к цене изделий от 50 до 80%.

Триггеры и двигатели локальной инфляции

А так выглядит динамика стоимости основных материалов:

Именно материалы основной группы стали двигателем инфляции, в первую очередь, оцинкованный профиль и стеклопакеты, выступившие в 2020 в роли триггера ценового ралли. Вспомогательные материалы дорожали медленнее, как следствие, их доля в стоимости материалов упала к октябрю 2021 с 8,4 до 4.7%.

Хорошо видно, что гонка инфляции в нашей отрасли стартовала с сентября 2020. Запустили её производители стеклопакетов, которых подтолкнул к этому августовский рост цен на листовое стекло. Тому имелась вполне объективная предпосылка – четыре основных производителя листового стекла занимают ~90% рынка в России:

- Японская Asahi Glass Company, которой напрямую принадлежит Борский завод и опосредованно, через входящую в «Asahi» европейскую компанию Glaverbel, завод «Главербель Клин»

- Японская NSG Group, владеющая под брендом Pilkington заводом «Пилкингтон Гласс» в Подмосковье

- Американская компания Guardian Industries, которой принадлежат заводы «Гардиан Стекло Рязань» и «Гардиан Стекло Ростов»

- Башкирский предприниматель Радик Султанов – владеет заводами «Салаватстекло» и «Саратовстройстекло», вместе занимающими ~16% рынка; весной 2021 приобрёл «Каспийский завод листового стекла», что добавило ему ещё 8% рынка, доведя долю до ~25%.

Стекольщиков с конца декабря 2020 поддержали металлисты, устроившие феерический разгон цен. Как и стекольная отрасль, они тянули внутренние цены к мировым и даже выше, пользуясь при этом оазисом комфортных внутренних издержек. В итоге к августу 2021 металлисты выгнали свои цены на уровень почти в три раза выше исходного, пока, наконец, не очнулась ФАС. Её вмешательством к октябрю цены «опустились» на уровень +104% относительно января 2020. Сейчас тенденция вновь разворачивается в обратную сторону в предвкушении отмены с Нового года экспортных пошлин на металл.

Производители профиля и фурнитуры всегда торговали в мировых ценах, поскольку их продукция изначально была импортная. Локализация производства практически не затронула цены, изменилось лишь качество логистики и издержки на доставку, доля которых в цене невелика. До апреля 2021 они вели себя прилично, но осмотревшись на рынке, тоже пустились во все тяжкие. Особенно производители профиля: учитывая, что евро с ноября 2020 ослабел относительно рубля на 10%, цена их продукции в евро выросла примерно на 60%.

Под сенью Зоркого Сокола

Массовый грабёж стартовал ещё летом 2020, что характерно, при полном попустительстве ФАС. В частности, цены на листовое стекло с июля 2020 росли, не останавливаясь. Но только в сентябре 2021 ФАС возбудилась, наконец-то соизволив узреть доминирующее положение узкого круга производителей и злоупотребление им. Анализ, а без него сложно было разделить одну цифру на другую, показал, что цены на листовое стекло с июля 2020 по июль 2021 выросли более чем на 80%: на третий день Зоркий Сокол заметил, что у сарая нет одной стены.

Цены на стекло продолжили рост и после июля 2021, превысив исходный уровень более чем на 100%, закрепившись где-то ближе к уровню +150%. К чему это привело рассмотрим на примере конкретного оглушительного финансового успеха 2020-2021, одного из серии подобных ему.

В 2019 чистая прибыль завода «Салаватстекло» составила 1,755 млрд. руб. при выручке 8,5 млрд., ссылка. Рентабельность 25% – ещё до начала ценового ралли. Достойно и неудивительно. Игроки отрасли уже давно наловчились по очереди останавливать производственные линии на плановые ремонты в сезоны высокого спроса, создавая тем самым ежегодный искусственный дефицит стекла как повод для ощутимого повышения цен. Но в сравнении с новыми достижениями прошлые успехи выглядят жалкой тенью.

Истинное волшебство началось в 2020. Выручка «Салаватстекло» за первый пандемийный год увеличилась на 12% и составила 9,513 млрд. рублей. Но поскольку цены росли на десятки процентов, налицо снижение физических объёмов производства. Но это не стало помехой росту чистой прибыли на целых 75% – до 3,069 млрд. руб., ссылка. Почти кратный скачок прибыли на фоне снижения физических объёмов производства – вот где живёт успех!

Дальше – больше. Средний уровень цен в 2021 превысил уровень 2019 гораздо существеннее, чем в первой фазе ралли – в 2020. Меж тем затраты на энергию, инфраструктуру и рабочую силу дорожали привычными темпами – не быстрее 4-6% в год. Результат не заставил себя ждать. За первое полугодие 2021 выручка «Салаватстекло» составила 5,7 млрд. руб. против 3,7 за аналогичный период 2020, тогда как чистая прибыль выросла более чем в три раза – с 0,976 до 3 млрд., т.е. весь прирост выручки в прибыль. Учитывая, что основной пик продаж всегда приходится на второе полугодие, и что на него придётся и самый высокий уровень цен, годовую прибыль следует ожидать, экстраполируя итоги 2020, близко к 10-12 млрд. руб.

Новая социальная реальность бизнеса

ФАС подарила «успешным предпринимателям» более года для формирования новой ценовой и социальной реальности бизнеса. ФАС позволила стекольной индустрии, и если бы только ей, изменить своё внутреннее содержание: основную прибыль теперь несёт не само производство, а ножницы между внутренними и мировыми ценами на рабочую силу, энергоресурсы, инфраструктуру и сырьё. После подъёма внутренних цен на уровень мировых, производство превратилось в повод для присвоения прямо здесь на месте «ножниц» в стоимости издержек между внутренним и внешним рынками, даже не заморачиваясь преодолением логистического барьера экспорта. И повод тому легальный (если ФАС не обращает внимания на рентабельность) – небольшой передел сырья.

Антимонопольная служба явно опаздывает с реакцией и санкциями. Если она и дальше продолжит корчить из себя девочку, не догоняющую, что от неё требуется демонстрировать скорость реакций кита, то пираньи быстро оставят от социума один скелет.

Дружный старт

Одновременный старт ценового ралли охватил не только нашу отрасль, а сразу множество производственных цепочек. Все они оказались заминированы посредством высокого уровня монополизации лежащих в их фундаменте индустрий нижних переделов. Мины, заложенные во многих точках, были приведены в действие синхронно, как по единой команде.

Синхронность не удивит, если знать, что весомая доля базовых производств принадлежит иностранному капиталу, а «отечественный» приучен держать свои золотые яйца знамо в какой корзине, технологично оснащённой «ласковыми» тисками. В мире же эльфов крупный бизнес старается по мимике читать мысли регулятора мировой системы разделения труда.

Наш личный вклад в инфляцию

Мы тоже привнесли свой вклад в раскручиваемую инфляцию – рост нашей добавленной стоимости относительно исходной точки составил 34%. Причины?

Во-первых, привычный рост цен на электричество, газ, ГСМ примерно на 5-6% в год.

Во вторых, удорожание на 25-30% нового автотранспорта (меняем по 5-6 единиц в год), как и прочего оборудования взамен выбывающего.

В-третьих, рост на 15-20% зарплат, прежде всего у рабочих. Индустрия окон с 2014 глубоко депрессивная. Основной фактор – вовсе не санкции, а завершение массового переостекления окнами-ПВХ вторичного жилого фонда. По этой причине физические объёмы рынка окон резко сократились с 2014 более чем в два раза, а розничные продажи, в которых мы как раз и специализируемся, просели ещё существеннее. Процесс сопровождался переходом предприятий в режим выживания, их массовым закрытием, укрупнением. Депрессивная отрасль подошла в итоге к пределу, когда далее не повышать зарплаты нельзя (имевшие место точечные повышения на однозначные проценты не в счёт). На фоне разгоняющейся инфляции даже риски высокой конкуренции и слабого спроса не помешали этому шагу.

В-четвёртых, вынужденный рост оборотных средств. Объёмы продаж окон в зимние месяцы относительно сезона падают почти в четыре раза. Поэтому, дабы пройти зимний минимум, не прибегая к заимствованиям, приходится делать запас денежных средств и основных материалов, кроме стеклопакетов, которые индивидуальны для каждого заказа. В связи с ростом цен финансовые доходы, замораживаемые в подушке оборотных средств, выросли более чем в полтора раза, а это весьма и весьма значимая сумма.

Два первых пункта из списка съели малую долю прироста дополнительной добавленной стоимости, тогда как на два последних пришлось всё остальное. Поэтому, несмотря на ощутимый рост добавленной стоимости, предприятие продолжило функционировать в режиме исключительно исполнения социальных обязательств, в который перешло с 2014. Не жалуюсь, констатирую.

Ножницы инфляции издержек

Самое важное в приведённых выше данных – ножницы между ростом заработной платы и цен: зарплата ~15% vs цены ~50%. По нашим сведениям у металлургов и стекольщиков, снимающих сливки сверхприбыли и разгоняющих инфляцию, рост оплаты труда не выше, чем у нас. Исключение – узкая прослойка продавцов, сразу же ставших на сверхценах «суперуспешными».

Возникшие ножницы типичны для инфляции издержек, при которой рост оплаты труда кратно отстаёт от цен, толкаемых вверх стоимостью продукции нижних переделов, что убийственно для экономики – ведёт к быстрому сокращению реального платёжеспособного спроса. Последствия инфляции издержек проявят себя в полной красе через год-полтора.

Разное качество инфляции

Инфляция началась не только у нас – она идёт повсеместно. Главный вопрос в её качестве.

В мире «твёрдых» валют период карантинов был использован в качестве идеального предлога для прямого финансового турбонаддува спроса, несмотря на очевидные последствия. Баланс одной только ФРС за 24 месяца, начиная с 30 сентября 2019, увеличился почти на 5 трлн.$, читай прямая эмиссия, и это без учёта кредитного банковского мультипликатора. Одновременно дефицит бюджета США, читай рост госдолга, составил 5,9 трлн.$, а это один из главных каналов доведения эмиссии до потребителя. Как следствие, в мире эльфов стартовала реальная монетарная инфляция. Её, следует признать, уже подталкивает снизу инфляция издержек – результат логистических проблем и азартных зелёных игр с традиционной генерацией и энергопереходом. Однако сооружённый мощный монетарный навес, поддерживаемый ростом потребительского кредитования на низких ставках, до сей поры уверенно съедает её проявления. Поэтому в мире твёрдых валют потребитель пока больше сталкивается с относительно мягким обесцениванием денег, а не с их дефицитом. А вот периодическое возникновение товарных дефицитов, от небольших до значимых, при монетарной инфляции - обычное дело.

У нас же, при неослабевающей жёсткости монетарной политики, монетарная инфляция невозможна в принципе. Однако порядок в мире мягких валют, при инфляционных проблемах в мире твёрдых, неприемлем. Поэтому нам подрывом мин инсталлировали жёсткую, если не сказать жестокую инфляцию издержек, стремительно затягивающую пояса потребителей. При ней, в отличие от монетарной, потребителю не хватает денег, а не товаров, из-за существенного отставания темпов их притока к нему от темпов роста цен.

Монетарная инфляция, конечно, тоже не комильфо, но инфляция издержек гораздо жёстче, как для потребителя, так и для экономики.

Скорое будущее платёжеспособного спроса

Картину истинного состояния спроса пока маскирует интенсивная трата потребителями накоплений ввиду очевидных рисков их сгорания, а также кредитный допинг – рост розничного кредитования, прежде всего ипотечного. Потребитель, кожей ощущая инфляцию и не ожидая её ослабления, готов кредитоваться даже по текущим ставкам: в России в первом полугодии 2021 объём ипотечных кредитов вырос на 13,9%, потребительских – на 9,8%.

Проблема в том, что кредитный допинг отлично работает на коротких интервалах, а на длинных всегда приводит к печальному итогу. После глубокого отравления им потребителей кредитная корректировка спроса неизбежно исчезнет, и тогда мы ощутим всей кожей его реальное плачевное состояние. Отравление, естественно, наступает тем быстрее, чем выше ставка кредитования.

Вклад Эльвиры Сахипзадовны

Она тоже присоединилась к «минёрам», приближая момент коллапса убойным темпом роста ключевой процентной ставки, быстро убивающей будущий платёжеспособный спрос. Устремившаяся ввысь её усилиями ставка помогает разгонять инфляцию издержек, удорожая коммерческий кредит, а банкам, посредством сдерживания роста депозитных ставок, интенсивно изымать в свою пользу реальные доходы населения, т.е. спрос.

Результаты уже проявили себя: интегральная прибыль банков в первом полугодии 2021 в сравнении с аналогичным периодом 2020 увеличилась двукратно – с 630 млрд. руб. до 1,2 трлн. В том числе, чистый процентный доход вырос на 223 млрд., чистый комиссионный – на 150 млрд. руб., суммарно – на 373 млрд. Рост их прибыли идёт минусом из платёжеспособного спроса. Дальше, что характерно, будет только хуже:

Банк России «продолжит ужесточение денежно-кредитной политики с тем, чтобы замедлить рост кредитования, повысить привлекательность сбережений и тем самым убрать из экономики "избыточный", по мнению регулятора, спрос», ссылка. Так-то, оно дружок, в этом-то всё и дело.

Не покидает ощущение, что Эльвира Сахипзадовна живёт где-то на другой планете. Там, отрываясь изредка от чашечки ароматного кофе, она вглядывается в бесконечно далёкую от неё холодную страну через телескоп с отвратительным разрешением, дабы не портить эмоции от напитка. Иначе не понять, каким образом ей удалось разглядеть монетарную инфляцию на фоне совершенно очевидной монопольной инфляции издержек.

Разница подходов налицо: гуру мировых финансов, в отличие от «родного» ЦБ, более озабочены не своей очевидной монетарной инфляцией, а финансовой накачкой платёжеспособного спроса. Тогда как Эльвира Сахипзадовна, маскируя инфляцию издержек под монетарную, помогает кому-то посильнее затянуть пояса «родному» потребителю. Некто, очевидно, от неё этого требует.

Спасение в инфляции

Разберём, кому и почему нужна сейчас мировая инфляция, кем и чем они готовы ради неё жертвовать.

Основная проблема капитализма – непрерывное накопление прибыли в виде свободных финансовых капиталов, которое вымывает деньги из обращения в «карманы» капиталистов. Когда роль денег исполняли драгоценные металлы и монеты, процесс получил специальное название – тезаврация: так называют накопление субъектами экономики средств обмена в качестве сокровища, изымающее их из обращения. Тезаврация, при усыхании притока денег извне (внешняя торговля, имперская рента, добыча золота и серебра), довольно быстро приводила денежное обращение к коллапсу. Так было, пока в качестве обильнейшего источника денег не открыли Америку, но главное, пока деньги не заменили бумажными символами, позволившими в полной мере использовать чудо эмиссионной машинки и механизмы кредитной банковской мультипликации денежной массы.

Однако возможности эмитировать и мультиплицировать деньги лишь отчасти купируют проблему, но не решают её. А проблема очень и очень серьёзная. Вымывание денег приводит к их нехватке в потребительском контуре, что замедляет процессы обмена, платёжеспособный спрос падает, закручивая экономику в смертельную нисходящую спираль дефляции.

Как лечить лютую хворь? Поскольку суть проблемы – постоянное вымывание денег с нижних этажей социума в «сундуки» на его верхних этажах, то лучшим лекарством являются инструменты, организующие обратный поток денег – сверху вниз. Вот почему хроническую хворь капитализма лучше всего лечат инвестиции.

Инвестиции – процесс превращения накопленного свободного финансового капитала в производственный. В сопутствующей инвестициям серийной закупке материалов, услуг, оборудования финансовый капитал растворяется в карманах широких масс тружеников, оплачивая их труд по своему овеществлению, тем самым трансформируется в платёжеспособный спрос. Это и есть столь необходимое движение денег сверху вниз.

Но непрерывность накопления прибыли (движение денег наверх) требует столь же непрерывного потока инвестиций (движение денег вниз). А он невозможен без непрерывного потока прорывных инноваций, которые, гарантируя высокую прибыль, толкают к созданию новых производств, а не просто к лёгкой переналадке существующих. Сильное, следует признать, условие устойчивости капитализма.

Более того, его хронический недуг усугубляет тот факт, что с ростом уровня развития производительных сил, растёт и темп переработки платёжеспособного спроса в прибыль, следовательно, и скорость накопления финансовых капиталов. Отсюда вытекает основная проблема XX века: уже с самого его начала темп генерации инноваций хронически и навсегда отстал от потребности свободных финансовых капиталов в новых инвестиционных нишах, способных гарантировать прибыль на вложения. Реальные инвестиционные ниши оказались в хроническом дефиците, за исключением коротких периодов, когда две глобальные войны зачищали технологическое пространство, создавая огромные свободные поляны для инвестиций.

Ядерный паритет, к глубокому для мирового регулятора сожалению, лишил его столь эффективного механизма решения проблемы инвестиционной недостаточности. А поскольку соревнование с социальной системой, административно управляющей прибылью и инвестициями, продолжалось, и его надо было выигрывать, регулятор обратился к регенерации денежного обращения сначала посредством сверхэксплуатации государственного, затем и частного долга. Механизм долга, в отличие от реальных инвестиций, перерабатывает финансовый капитал в потребительский спрос не через оплату труда в периоды инвестиций, а напрямую – в обмен на обязательство погашения долга. С процентами, утоляющими жажду капиталов в росте.

Долговой механизм регенерации спроса – не бином Ньютона. В моменты кризиса денежного обращения к нему обращались и Нововавилонское царство, и Римская империя, и североитальянский капитализм с центром во Флоренции. Его использование быстро вело систему к катастрофе – военной (падение Вавилона), социальной (переход от античности к феодализму), дефолту (следствие первой попытки системной кредитной мультипликации денег, предпринятое группой банков во главе с Барди и Перуцци в отсутствии эмиссионной машинки). Но в фундаменте коллапса всегда лежала экономическая катастрофа вследствие деградации и торможения денежного обращения. И не было никакой возможности её отсрочить из-за отсутствия кредитора последней инстанции, в руках у которого была бы волшебная машинка для эмиссии денег (золота и серебра).

Однако при уровне производительных сил, достигнутом в ХХ веке, механизм долга, даже с поддержкой эмиссионной машинки и кредитного мультипликатора, оказался не в силах справиться с переработкой в спрос столь бурного потока избыточных свободных капиталов. Поэтому в помощь ему пришлось создавать инструмент псевдоинвестиционных ниш. Так возникла массивная конструкция «иллюзорных инвестиций»: во-первых, это фондовые рынки, превращённые в инструмент чисто бумажных спекуляций, для чего пришлось оторвать стоимость котирующихся на них активов от реального фундамента, во-вторых, это механизм долговых деривативов, превративший долг из банковского инструмента в «инвестиционный». Последнее позволило активно привлекать на долговой рынок свободные финансовые капиталы напрямую, без депонирования в банках, трансформировав долг в как бы «безопасные бумажные инвестиции».

Долговые и инвестиционные метаморфозы превратили США в основного производителя и поставщика на мировой рынок главного ресурса капитализма – платёжеспособного спроса, дефицит которого смертелен для него. Однако вынужденная безжалостная эксплуатация «инвестиционной мясорубки», перемалывающей свободные капиталы в «фарш спроса», привела к предельной деградации её механизмов, несмотря на то, что их вечная износостойкость была подтверждена многочисленными Нобелевскими премиями по экономике. Необратимый износ «индустрии» регенерации спроса вылился, начиная с 2001, в один непрерывный по сути кризис. Давление свободных капиталов на фондовые и долговые рынки, и накопленные объёмы иллюзорных искажений реальности, достигли значений, вызвающих у пугливых финансовых «свинок» опасения относительно устойчивости конструкции. Пришлось досыпать им бесплатного финансового корма – QE, что лишь увеличило искажения.

Поэтому-то регулятору пришлось обратиться к чудесному сценарию, решающему его проблемы – запуск мировой инфляции. Но только под чужим флагом. Почему обязательно под чужим? Дело в том, что единство мировой системы разделения труда и присвоения прибыли обеспечивает горизонтальная связность административных элит золотого миллиарда и их вассальная верность мировому регулятору. К тому их стимулирует статус бенефициаров процесса. Поэтому сжигание в пожаре инфляции финансовых капиталов вассалов по воле регулятора поставило бы под вопрос их верность сеньору, а с ней и горизонтальную связность элит, как следствие, весь глобальный проект.

Операция «Украина-2014»

Сеньор действовал решительно. Послав в критический момент вассалов куда следует, его знаменитое "Fuck the EU", он вывел на арену Украину-2014.

Главной её задачей было спровоцировать военный конфликт с Россией, которой в наказание за смертный грех убийства молодой и нежной «демократии» с нацистским отливом полагались бы радикальные санкции. Вплоть до блокировки сырьевого экспорта, поскольку вассалы в ответ на публичное убийство «своего» не посмели бы под угрозой потери лица отказать сеньору даже в столь в самоубийственном для них шаге.

Без углеводородов России мировой энергобаланс не сводится никак. Мир ожидал бы неизбежный кратный скачок цен на них, за которым потянулись бы цены на остальные сырьевые товары. Таким образом, конфликт послужил бы триггером инфляции издержек, транслируемой с коротким временным лагом на потребительский рынок. Включение эмиссионных машинок в качестве вынужденной меры социальной поддержки лишь подогрело бы инфляцию. Разогнав, регулятору несложно было бы поддерживать её дальше адресной живительной эмиссией, смягчающей шок потребителя от «последствий беспредельных действий России». Какая приятная роль доброго волшебника, попутно решившего все свои насущные проблемы.

«Хорошая» инфляция, в десятки процентов годовых, способна за несколько лет на порядок обесценить все накопленные долги, бумажные активы, свободные капиталы и прочие отходы работы «мясорубки», регенерирующей спрос, после чего обновлённые иллюзорные механизмы можно было бы перезапускать по новой. Таким образом, успех операции «Украина-2014» обеспечил бы капитализму следующие лет 15-20 «счастья».

Ключевой латентный тезис операции: причина инфляции – кровавый тиран и мрачный мордор, а не врождённый порок капитализма и мировой регулятор. Поэтому все претензии вассалов к сеньору относительно испарившегося богатства оказались бы беспочвенными. А для него оплата временного решения главной проблемы украинской тушкой, обедневшими и мёрзнущими вассалами – вполне приемлемый ущерб. Сеньору ничего не жаль для торжества демократии.

К сожалению, всё пошло не как планировалось. Сначала не хотела разгораться война на юго-востоке Украины. Пришлось приложить нешуточные усилия и прислать ярых нациков, дабы конфликт, наконец-то, запылал. Затем подвела Россия – она в очередной раз занялась политическим дзюдо и на войну не явилась. Никакие постановочные зверства и преступления, в том числе в Одессе, не заставили её сделать столь ожидаемый шаг.

Пришлось пойти на массовое публичное убийство под чужим флагом своей челяди, т.е. жертвовать уже не папуасами, а вассалами – сбить боинг МН-17. Однако оказалась, что у русских приличная разведка, в том числе спутниковая. Тихий скепсис привнесло и сокрытие информации с американских спутников. В итоге катастрофу так и не удалось сделать сильным поводом для радикальных санкций. Сильным настолько, чтобы вассалы согласились мёрзнуть.

Оставался вариант диверсии на Запорожской АЭС, тоже, естественно, под чужим флагом. Однако очень уж ответственное мероприятие для реализации с украинцами. Авария, даже тщательно дозированная, могла вызвать заражение в том числе в Западной Европе. Как следствие, внимание и отношение критически настроенной части «рыцарства» к качеству доказательной базы могло стать совсем иным. Тогда как у русских спутниковая группировка, разведка, много информаторов на Украине. Да и часть свидомых после такого издевательства над собой и близкими могла начать сдавать истинных организаторов.

Всё, что удалось выжать из дорогой и длинной операции – предлог для секторальных санкций, в т.ч. финансовых, и шельмования России. Но предлогов и без «Украины-2014» хватало. Санкции были введены в чувствительных областях, в максимально обидной форме в надежде, что в ответ на «мы отрезаем вас от этого и этого», последует жёсткое и прямое «а мы не поставляем вам вот это», мечталось, что газ в том числе. Но опять последовал ответ в мягком, но болезненном для оппонента стиле дзюдо: «а мы запрещаем вам поставлять себе это и вот это».

Поэтому после тушения донецкого пожара, провала миссии МН-17 и введения санкций Украина, как триггер управляемой мировой инфляции, себя исчерпала. Пришлось на время отступить.

Натурный макет гигантской «реальной» инвестиционной ниши

После неудачной попытки раздуть инфляцию была сделана ещё одна сильная ставка, способная на пару-тройку десятилетий реанимировать капитализм. Сеньор перешёл к системному навязыванию вассалам гигантской «реальной» инвестиционной ниши, масштаб которой сравним с легендарными прорывами: паровая тяга, железные дороги, стальной флот, электрификация, электротехника, автомобилизация, авиационное сообщение и пр. Для этого трудами «учёных» была «обоснована» климатическая повестка, вытекающий из неё зелёный курс и необходимость глобального энергоперехода.

Нет, саму по себе климатическую повестку ещё можно как-то принять, дабы не злить, но вот выводы – они явно нацелены не на решение проблемы, а на срочную переработку огромной массы свободных капиталов в «реальные» инвестиции и спрос. Именно для этого в выводах сходу была постулирована необходимость уничтожения традиционной энергетики и её замещения зелёной.

Навязанные зелёные решения впечатляют. Это ничего, что работа с потоками прерывистой энергии низкой плотности, требует накопителей энергии и собирающих её в единый поток распределённых сетей, поглощающих огромные объёмы дефицитных и невозобновляемых ресурсов – цветметов и редкозёмов. Игнорируется и устойчивость зелёной энергосистемы, и реальная степень её зелёности. Осталось за скобками и то, что присущий классическому капитализму самостоятельный выбор и проработка капиталом направлений инвестиций здесь замещены экономическим и административным принуждением. Все эти «мелочи» неважны. Главное, что капитализм получит хоть какой-то шанс задержаться в палате реанимации ещё на какое-то время.

На поверку оказалось, что инвесторы загоняются в зелёную нишу крайне неохотно, де-факто бойкотируя её. Обычный для нормальной инвестиционной ниши лом за прибылью выродился в ожидание инвесторами в засаде дотационных ставок со стороны административных и банковских структур за счёт эмиссии и убиваемой поборами традиционной энергетики. Поэтому вопрос об инфляции, как о самом надёжном инструменте реанимации, так и не был снят с повестки дня.

Спасительная эпидемия

Новым безотказным поводом для мировой инфляции стал ковид. Инфекция недостаточно сильная, чтобы выкосить четверть или половину человечества, однако достаточно коварная, чтобы как следует напугать обывателя и перегрузить систему здравоохранения, тем самым предоставить предлог для всеобщих карантинов, дестабилизирующих системные связи.

Нормальной реакцией здорового социального организма на сильные обстоятельства является затягивание поясов и адресная физическая помощь наиболее нуждающимся. Но нет, дети, не для того папа повесился, чтобы вы на нём качались, а чтобы в доме тихо было. Инфекцию использовали как железобетонный повод для торможения экономики посредством карантинов, для «естественной» дестабилизации логистических цепочек, вызывающей массу законных вопросов, в итоге как повод для массовой эмиссии мировых денег под благовидным предлогом эмпатии. В ту же копилку разрушение под зелёным флагом традиционной энергетики, сложившихся энергетических балансов, гигантские планы инвестиций в инфраструктуру США. На столь наваристом ковидном бульоне с зелёным оттенком инфляция не могла не возникнуть. Теперь остаётся лишь грамотно её настраивать и поддерживать.

Опять же, мировой регулятор, как то и требовалось, ни при чём: инфляция – не следствие неустранимого изъяна системы и не его вина, причины «объективные». Сеньор и здесь не отступил от своих традиций – создать повод, генерирующий необходимые ему решения. Вот только жаль, что Путин и Россия соскочили с острия «причины».

Инфляция не остановится

Не остановится, пока не достигнет поставленных мировым регулятором целей реанимации. Поэтому мантры начала этого года о том, что инфляция – это ненадолго, постепенно сходят на нет:

ФРС приходится помаленьку признавать неизбежное, для начала объявив об отказе от концепции "временной" инфляции: «Становится очевидным, что интенсивное и широкое разрушение цепей поставок, не будет кратким. Множество данных говорит, что это продлится дольше, чем ожидалось. Таким образом, силы, создающие инфляцию, не носят временный характер», из заметки на АШе концепция "временной" инфляции накрылась тазом.

Процесс разворота общественного мнения на этом не застыл, и вот уже Fox News резюмирует «СМИ пытаются убедить американцев, что инфляция – это хорошо»:

Ведущие американские СМИ доказывают недовольному населению, что резкий рост цен – признак экономического благополучия, передаёт Fox News.

Очевидно, что инфляция растёт. Это не нравится никому. Разве что людям с огромными долгами: внезапно эти долги стали обходиться им дешевле. Но в среднем люди страдают, и им это совсем не нравится. Возможно, именно поэтому те, кто осведомлён получше вас, начали вдруг рассказывать вам, что инфляция – это замечательно! Это же хорошо, что всё подорожало!

CBS: Вы высказали очень интересную мысль – о том, что у инфляции как у продукта спроса есть и положительная сторона. Это так?

САРА ХАУС, экономист Wells Fargo: Так. В случае если причина тому – сильная экономика и сильный потребитель. Это не что-то плохое.

КРИС ХЕЙЗ, ведущий MSNBC: Мы сейчас видим самое быстрое восстановление экономики на нашей памяти. Высокий спрос. Зарплаты наименее обеспеченных 40 % работающих людей быстро растут. Достаточно быстро, чтобы преодолеть большую, центральную проблему, которую все сейчас обсуждают. Я имею в виду инфляцию.

СТЕФАНИ РУЛ, ведущая NBC: Хотя никто не любит платить больше, в среднем у нас есть на это деньги! Сбережения семей бьют рекорды…

Забота о вассалах

Инфляция – процесс неприятный в любом случае. Поэтому дабы система не утратила устойчивость, мировой сеньор обязан сделать её последствия для вассалов и рабочего тела (США) более мягкими, чем у папуасов. Для этого и инсталлирована у них монетарная инфляция, у нас – инфляция издержек.

Здесь очень важно не дать папуасам использовать сверхприбыль от роста сырьевых цен как инвестиционный ресурс, поскольку инвестиции, перерабатывая капиталы в платёжеспособный спрос, поднимут помимо технологического уровня папуасий и тонус их экономик. К тому же потоки сверхприбыли способны укрепить мягкие валюты, что приведёт к дополнительному росту в папуасиях потенциала внутреннего спроса.

Недопустимо это, совсем недопустимо. Насколько технологично решается задача, мы наблюдаем на примере России:

Во-первых, инсталлированная инфляция издержек быстро съедает платёжеспособный спрос, слабость которого лишает свободные капиталы какой бы то ни было мотивации к внутренним инвестициям.

Во-вторых, в отсутствии спроса, а с ним и реальных инвестиционных ниш, свободный капитал ищет иллюзорные ниши, а также тихие гавани для парковки части прибыли в заначку – «тезаврация», однако. А все наиболее развитые и надёжные инструменты для этого по определению находятся в юрисдикции сеньора, как высшего управляющего сложившейся системой разделения труда, утилизации свободных капиталов и регенерации спроса. Поэтому в условиях инфляции издержек перенаправление потоков сверхприбыли от сырьевых доходов из папуасий в сеньорию неизбежно, что и демонстрирует текущая действительность:

Река валютных доходов, хлынувшая в Россию на фоне роста цен на нефть, газ, уголь и металлы, не задержалась в российской экономике.

За январь-август из страны было выведено 54,2 млрд.$ в виде прямых инвестиций в зарубежные компании, под которые, как правило, маскируется парковка прибыли в офшорных структурах. Отток капитала «почти полностью» стал результатом операций «по приобретению иностранных активов», отмечает ЦБ в комментарии.

Чистый вывоз капитала из страны частным сектором в третьем квартале стал рекордным за последние семь лет – 33,9 млрд. $, следует из статистики ЦБ РФ. По сравнению с 2020 годом отток увеличился втрое, из размещённой на АШе заметки с finanz.ru.

В-третьих, вывод капитала не даёт укрепиться местной валюте, тем самым поднять её покупательную способность, а с ней и платёжеспособный спрос. Ну никак нам не дают хотя бы капельку насладиться плодами статуса сырьевых лендлордов, продолжая жёстко держать в чёрном теле.

Нам остаётся лишь ждать ещё более рекордных показателей грабежа России в четвёртом квартале и далее. Пока отток капитала, следует признать, съедает не весь прирост валютной выручки России, но это только пока. А вот рост конкретно нефтегазовых доходов им съедается уже уверенно.

Вассалам сеньора рекордный приток капиталов позволяет существенно смягчать последствия сырьевой инфляции через те же механизмы кредитной эмиссии, финансируемой дармовыми деньгами из папуасий. Приятно, что в критической ситуации все доходы папуасов, выведенные в сеньорию и распылённые в виде долгов, легко реквизируются как преступные, т.е. сам себе свои долги прощаю.

Что делать?

Рецепты настолько банальны и избиты, что лень останавливаться подробно: повсеместная мгновенная и жёсткая реакция ФАС, ограничение критичного экспорта сырья и товаров нижнего передела через квотирование и экспортные пошлины, эффективный валютный контроль. Наконец, снижение учётной ставки ЦБ до нормального инвестиционного уровня 2-3%: ну немонетарная пока у нас инфляция, совсем немонетарная.

Власть, следует признать, делает разумные шаги: разнообразные прямые выплаты населению, программы государственных инвестиций, секторальное стимулирование внутренних инвестиций, сдерживание роста цен на базовые потребительские товары. Однако без озвученных выше мер разгорающийся мировой пожар испарит их.

И ещё: власти полезно помнить, что для неё убийственно выглядеть не жёсткой, а смешной, как и помнить, что «озверевших в атаке» способны остановить только «пулемёты».

И ещё: бессмысленно играть с джентльменами по их правилам, особенно в момент, когда сотрясается на грани краха любовно выстроенная ими в своих интересах система. Спасая её и себя, они пойдут на любое преступление написанных ими же гласных правил, тогда как негласные правила, одно из которых – «умри ты сегодня, я завтра», свято соблюдаются.

Украина – не всё

Хотя факторы мировой инфляции «объективные», накапливаемые от неё огромные социальные издержки заставляют умников более глубоко вникать в истинные причины, что несёт опасность устойчивости системы. Лучший способ разрядить социальную мину – предъявить в качестве главной причины дальнейшей инфляции экзистенциальный фактор – Абсолютное Зло, что позволит обнулить любой рациональный взгляд на ситуацию.

И вот здесь опять выходит на арену «Украина-2022». Если в разгар зимы 2022 устроить ей небольшую войнушку с Россией, то под её соусом можно будет остановить транзит по украинскому маршруту, ещё лучше – и по польскому. Без каких-либо юридических оснований и согласия вассалов – диверсия агрессора, «а мы вас предупреждали», или демарш «пострадавшего» и его близкого «родственника». Сама Украина и накал ситуации вполне созрели для экстремальных действий в отношении России: «Не хотите? Мы всё равно заставим вам повоевать». Дабы не вышел очередной пшик, желательно предварительно накачать «потерпевшего» хоть сколь-либо ощутимым объёмом современного оружия.

Эффект для Европы и цен на рынке углеводородов будет оглушительный. Но достигнуть его можно только в том случае, если не будет введён в строй Северный поток – 2. Поэтому как минимум до лета его ввод заблокирован, а нас, по-видимому, ожидает зима отъявленных провокаций.

Из последних новостей

Поставщики анонсировали очередное повышение цен до Нового года: металлисты – на 15%, поставщики ПВХ-профиля – «всего-то» на 8%. Деды морозы, б… Не исключено, что это ещё не все подарки.

Источник: aftershock.news

Значимые комментарии к статье:

- Александр, я с Вам не согласен в причинах инфляции. Монетарная тоже есть. М2 планомерно растет (https://www.cbr.ru/statistics/ms/). К тому же сейчас надавали много денег по всяким выплатам (к школе, пенсионерам). Думаю к НГ еще 0.5-1 трлн распределят.

Не хотел бы я быть на месте лиц, принимающих решения в России. Тяжко то и дело было бы слышать Путин введи войска Путин сделай кредиты по 2% и заживем! Да я бы сам набрал таких кредитов, чтобы на рынке валюты поиграть. 10 ноября 2021 купил $500 за 71 (кстати я, согласно методике расчетов ЦБ, принял участие в выводе капитала), теперь это 74 (100% годовых). Да за такой процент при стоимости заемных средств в 2% можно и рискнуть!? А вот стоимость заемных средств в 10% и более охлаждает чуток.

Мантры про А) монополизм (плохой ФАС), Б) высокие ставки (плохой ЦБ) и В) вассалов (вообще все плохие и служат сеньорам) то и дело слышу от людей с явной деструктивной позицией. Причем, собеседники откровенно лажают в экономике вообще. Вы же, будучи гендиром и участником нескольких производственных предприятий, безусловно в экономике разбираетесь. Тем удивительнее Ваше предложение по поводу ставок по кредитам в 2-3%. Неужели непонятно, к какому расколбасу это приведет? Стратегическим предприятиям (тот же АПК) наш Генплан и так дает субсидированные кредиты.

Понимаю, что ПВХ - крайне конкурентная среда. До недавнего времени первые, кого было желание поставить к стенке, были спамеры с письмами "Окна ПВХ дешево!". Понимаю, что жизнь становится у производителей окон труднее. Частично о причинах Вы сами сказали - волна массовых замен окон на вторичке прошла. Являются ли производители окон стратегической отраслью - нет. Тут "рыночек порешает".

Текущая инфляция, мировая и российская, является следствием безответственной политики государств-эмитентов "твердой" валюты. Её (валюты) столько напечатано, что неизбежно это прорывается на товарные рынки. Вот в апреле 2019 золото стоило 1200, а сейчас 1900 (в пике > 2000 в августе 2020, т.е. всего за 17 месяцев!!!) - это не инфляция? Конечно инфляция, скажете Вы, но монетарная! От этого не легче. Объективно, товары в мире дорожают (тот же газ в Европе). И название инфляции тут не важно. Конечно, это мировая инфляция есть проблема для России с учетом того, что у нас выстраивается политика со свободным движением капитала. Конечно отечественные и локализованные иностранные капиталисты хотят больше заработать.

А вообще, во всём "виноват" Путин. Уперся как Гендальф на мосту в Мории - "Ты не пройдешь!!!". Остановил бесконечную экспансию рынков сбыта товаров Запада (мог себе позволить с учетом ЯО). После поедания зон бывшего влияния СССР, страны Запада вынуждены поддерживать уровень жизни через печатный станок. Пока получается. Но это не может быть бесконечно. Конечно, РФ не заинтересована в обвале. Но и свои интересы надо блюсти. Если жахнет серьезный мировой кризис, то жахнет по всем (если, конечно, обнуляющую войнушку не придумают "партнеры", а её не придумают, ибо ЯО). Вопрос, кто кризис пройдет с меньшими потерями. Поживем-увидим, но я думаю, что процентное падение в РФ будет меньше.

В общем, с Вашими пессимистическими прогнозами тоже не согласен.

- Я уверен в том, что аналитики с ЦБ и других структурах сидят неглупые. Выбрать путь, согласно максимальной эффективности по Парето, они способны.

Уверен, что любому руководителю должно быть очевидно, что *любые* действия имеют положительные и отрицательные эффекты. Задача состоит в том, чтобы добиться превышения положительных эффектов над отрицательными.

Мы как-то переливаем из пустого в порожнее, т.к. не обладаем всей информацией.

Возможно, Набиулина и могла бы последовать совету сделать ставку ЦБ, равной 3%. Но в случае инфляции в 25% (а я уверен, что она именно такой и будет в случае кардинального снижения ставки ЦБ) виновата будет она, а не советчики с АШ. Власть всегда виновата, это закон.

- Вижу действия ВВП за последние 20 лет. Вытащить страну из состояния 90х может только талантливый менеджер. Список действий:

- Сохранение территориальной целостности России.

- Россия стала способна себя прокормить.

- Настройка налоговой системы (сколько налогов платили в 2000-м году?).

- Армия и флот.

- Регулярные пенсии.

- Социалка.

- и пр.

- Я доверяю президенту своей страны и доверяю его подбору кадров.

- Конкретно про ЦБ. Наблюдаю за действиями ЦБ и словами НЭС. В действиях ЦБ не вижу злонамеренных целей. Они вынуждены одновременно поддерживать несколько макроэкономических балансов: соотношение денежной массы, ЗВР, товарной массы и пр. Считаю, что они успешно с этим справляются. Мы же не в компьютерной игре, где можно сохраниться и переиграть заново. Возможно, можно было бы сделать лучше. Но то, что делается, на мой взгляд, позволяет сохранять макроэкономическую стабильность в нестабильных условиях мировой экономики.

Про 20% с начала года - ерунда. Этого нет ни в продуктах, ни в бензине, ни в ЖКХ.

- Вы же играете в шахматы или го.

Мы не можем знать в достаточной степени диспозицию через 3-4 хода.

Не критикую ЦБ уже только потому, что у них есть ресурсы/способности трезво оценивать возможную ситуацию и риски. (презумпц.невиновности не дает мне права утверждать "там работают враги/шпионы/идиоты)

В го один-два хода способны полностью изменить расклад игры.

Заметил, что ЦБ громко ругают узкие специалисты (порой и - хорошие спецы - экономисты, политики, финансисты, трейдеры) или просто проф.критиканы или просто интересанты( в т.ч.упомянутые хорошие спецы)

Но таких, которые худо-бедно имели в голове связку "экономика/финансы - политика(внутр/внеш, электоральн.цикл и т.д.)/дипломатия(также воен.риски, и пр.) + много других факторов" не встречал.

Единственный, кто приходит на ум сразу - Иван Данилов - тот и политолог, и трейдер/экономист и т.д.

Но он ЦБ не ругает.

Остальные - какие-то обиженные типа вышедшего в тираж Хазина, также тех, кто "критикой" зарабатывает себе популярность/очки в чьих-то глазах или тех, кто действиями ЦБ оправдывает свои фейлы (в основном это трейдеры-околорыночники)

Т.е. сам не могу осуждать ЦБ в силу своей некомпетентности.

Большинство тех, кто ругает ЦБ, имхо, не могут подтвердить свои компетенции.

У них нет доступа к закрытым данным из Кремля, МИД, разведки, ЦБ.

Т.е. - критика от недостатка понимания и похожа на обидку -

"мама плохая - у меня и горло болит, и настроение плохое, а она мороженое не купила"

Мама, может быть и плохая, но реально имеющих права критиковать ее не встречал

П.С. - Статья дельная, отменная, низкий Вам за нее поклон.

Мои заявления по поводу критики ЦБ - мои комплексы ))

- По моих ощущениям, сейчас принято решение формирования новой реальности, новой ценовой ступеньки. Слежу за бензином. Похоже демпфирующий механизм сдерживания розничных цен, уже буксует - слишком дорого стало для государства поддерживать этот механизм. И, видимо, принято решение его двигать вправо.

Примерно такое было осенью 2014. Когда цены в магазинах резко вырасти. В августе 2014 кефир был 43 руб, в декабре 75. Тот же кефир сейчас 85-90. Т.е. тогда вскочили резко на новую ступеньку, и за 7 лет тихенько лезли вверх.

Я к тому, что ФАС всё видит и всё знает, но дает порасти до определенного уровня. Иначе есть риск такой просадки рентабельности производителей, что деятельность станет неинтересной. Примерно так было лет 5 назад на встрече ВВП в нефтяниками: "Рентабельность 7-8% - вполне достаточна.", сказал ВВП. Видимо, сейчас 7-8% мало.