На линии Джереми Грэнтэм - спекульская душонка, конечно, но душонка компетентная, он правильно спрогнозировал крахи и 2000, и 2008 годов, сооснователь Grantham, Mayo, Van Otterloo & Co. (под управлением $160 ярдов), основатель одного из первых индексных фондов еще в 70-е.

И вот что он думает о текущем состоянии дел в глобальной финансовой системе:

В ожидании последнего танца

Очень длинный бычий рынок с 2009 теперь превратился в эпический пузырь (примечание alexsword - только не "превратился" сам по себе, а был создан глобальным печатным станком). Экстремально завышенные котировки, их взрывной рост, бешеные выпуски и истерично спекулятивное поведение инвесторов дают все основания считать, что этот период в истории будет записан как один из величайших пузырей.

Такие пузыри это то, когда делаются и исчезают огромные состояния. Создать портфолио, которое избежит жуткой боли при лопании пузыря - крайне сложно.

Этот пузырь лопнет, как бы сильно ФРС не пыталась его поддержать, с последующим ударом по экономике и инвесторским портфолио. Для большинства сегодняшних инвесторов это станет самым важным событием в их жизни. Меня, как давнего исследователя и историка рынков, это интеллектуально восхищает и ужасает одновременно.

Вы не можете изменить следующее - более дорогой актив не может давать меньший возврат, чем более дешевый актив. Вы не можете одновременно и иметь пирожное, и съесть его. Либо вы можете насладиться им сейчас, либо в будущем но не одновременно - и цена, которую мы платим за рост рынков все выше и выше сегодня, означает что возврат на более длительной перспективе будет все меньше и меньше.

Большую часть времени - примерно 75% - основные классы активов имеют привязку цен друг к другу. Разумно делать небольшие ставки на те активы, которые представляются недооцененными и надеяться, что оценка была правильной. Если навыки достаточны, можно ожидать что на этих фазах рынка, капитал получится сохранить с небольшим привеском. "Небольшим" - потому что сами открываемые здесь возможности относительно небольшие. Совсем грубо если, то на этих фазах распределение по активам не очень важно, хотя грамотный выбор стран, секторов и индустрий может повысить выхлоп.

Проблемы с выбором активов возникают в оставшиеся периоды (25%), когда цены на активы оторваны от их справедливых значений, особенно на тех бычьих рынках, что длятся годы. Длинный бычий рынок, когда много лет котировки находятся слегка выше справедливых цен может сопровождаться еще и периодом в 2-4 года, когда котировки существенно выше этого уровня. И именно в эти периоды, терпение многих инвесторов иссякает. Когда котировки растут очень быстро - обычно в конце бычьего рынка, нетерпеливость сопровождается нервозностью и завистью - ничто не раздражает людей больше, чем смотреть как их соседи становятся все богаче.

Как инвесторам определить разницу между экстремальным состоянием рынка и ошибками управляющего инвестициями? Обычно смотрят на предыдущие успехи, но длинные рыночные циклы оставляют мало проблемных периодов между ними. Хорошая история в один из двух таких периодов или даже в трех из трех недостаточно убедительна статистически, выборка слишком мала. Биржевые коллапсы 2008, 2000 и тем более 1989 в Японии теперь стали историей. Насколько применим успешный опыт тех периодов к текущей ситуации? Можно просто вспомнить Кейнса - "Рынок может быть иррациональным дольше, чем инвестор сохраняет свою платежеспособность" - и быть правым.

Я давно уже не управляю портфолио лично, но я буду рад сообщить свое мнение - очень вероятно, на рынке США мы находимся в масштабном пузыре того типа, что случается раз в десятки лет. Закончится он плохо, но назвать конкретную неделю или даже квартал, когда будет пройден пик, невозможно.

Я корректно предсказывал рыночные пики в 2008, показал и начало восстановления в 2009. С другой стороны крах пузыря в Японии я хоть и предсказал, но ошибся со сроками на три года. Мы вышли и нормально заработали, но за эти года в пузыре заработали бы еще больше. С другой стороны, мы оказались в стороне от краха, и хоть заработали за эти три года меньше, чем могли, мы и рисковали меньше.

Аналогично в 1997, когда S&P 500 прошел пик 1929 года, побив планку в 21x доходов, мы вышли из акций США, а потом наблюдали как рынок продолжил рост до уровня 35х доходов. Да, в этот период мы не заработали, но вполне компенсировали все эти "потери", когда начался биржевой крах.

В общем, я хорошо знаком со всеми этими историями прошлого. Сейчас мы наблюдаем ту же картину. Летом я заявил, что все признаки поздней стадии жизненного цикла пузыря налицо. Наиболее характерно на этих стадиях - реально сумасшедшее поведение инвесторов, особенно частных. ЗА все 10 лет предыдущего бычьего тренда (ставшего самым длинным в истории) мы не наблюдали столь диких спекуляций и в таких объемах. Примеры таких маниакальных инвестиций мы видим повсеместно - Hertz, Kodak, Nikola и, особенно, Tesla. Капитализация Теслы сейчас составляет $1.25 ляма резаной на каждый проданный автомобиль. Для сравнения у GM этот показатель составляет $9K.

И это не отдельные частные случаи. Большая картина выглядит еще хуже.

"Индикатор Баффета", соотношения всей биржевой капитализации к ВВП побило все рекорды. В 2020 было 480 выходов на IPO - это в разы больше чем 206 IPO в 2008! Количество мелких покупок опционов (менее чем 10 контрактов) выросло в 2020 в 8 раз по сравнению с 2019, а 2019 уже был гораздо выше среднего исторического.

Поэтому я не удивлен, что с лета рост рынка еще сильнее ускорился, как и объемы спекуляций. Это ровно то, что и происходит на поздних стадиях пузыря - ускорение роста, почти вертикальное, неизвестной длины, но обычно короткое. Конец его будет болезненным и плачевным для множества карьер.

Есть странное отличие этого бычьего рынка от предшественников. Предыдущие рынки были основаны на благоприятном состоянии экономики, которое - пусть и ошибочно - эстраполировалось в неопределенное будущее. Состояние экономического преуспевания, конечно, не длилось сильно долго, но оно обычно и лежало в основе спекуляций. Сегодня же картина кардинально иная - экономика в ранах, восстановлена лишь частична, и весьма вероятно последует второй обвал, замедление, уровень неопределенностей и рисков очень высок. Однако биржевой рынок сейчас гораздо выше, чем год назад, когда в экономике все было гораздо лучше. Сегодня соотношение P/E на исторически рекордно высоких уровнях, а состояние экономики попадает в исторические худшие несколько процентов. Это не имеет прецедентов в истории, и тоже является показатель накала безумных спекуляций.

Кроме того в этот пузырь инвестора полагаются на тепличные монетарные условия, экстраполируя нулевые ставки в бесконечность. Это все равно, что считать вечным рекордный биржевой рост. Но ни то, ни другое вечным быть не может.

Все пузыри заканчиваются с почти общим мнением, что этот пузырь не закончится "потому что". Потому что в 1929 "экономика вышла на постоянно высокое плато", потому что "Гринспан в 2000 предсказал постоянное улучшение продуктивности", потому что "Бернанке в 2006 решил, что цены на жилье соответствуют силе и могуществу экономики США".

Йеллен и теперь Пауэлл делают ровно то же самое. Три предшественника Пауэлла утверждали, что рост цен на активы помогает экономике, через "эффект богатства". Но все они почему-то избегали говорить о последствиях рыночных обвалов, которые неизбежно грядут следом. Эта игра - сделка с дъяволом.

Теперь мы снова слышим, что биржевые котировки на этот раз не рухнут, так как ставки ФРС теперь на рекордно низком уровне и останутся такими вечно. Мантра 2020 теперь в том, что искусственно низкие ставки гарантировано предотвратят обвал рынков. Вечно! Конечно, это такая же чепуха, как и аналогичная чепуха в 2000. В 2000 NASDAQ рухнул на 82%. Аналогичную картину мы видели потом и на "вечном" рынке недвиги.

Все "обещания" в конечном счете не стоили ничего, кроме одного - ФРС прикладывал все усилия, чтобы собрать разрушенную мозаику, и запустить новый раунд "роста", как и последующего обвала. И вот мы снова здесь, в ожидании последнего танца и, в конечном счете, полной остановки всей этой музыки.

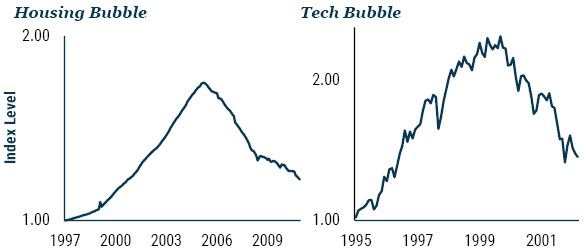

Судьбы предыдущих пузырей - на хайтеке в 2000 и на недвиге в 2006.

Пузыри не повторяю судьбу предыдущих полностью. У них у каждого своя форма иррациональности. Нынешний пузырь может лопнуть завтра, а может дуться еще несколько месяцев. В качестве версии - пузырь доживет до весны или лета, когда вакцина от COVID будет уже использована широко. В этот момент, станет невозможно валить вину на плохое состояние экономики на COVID, то есть "основная причина" проблем будет устранена. Рынок вздохнет с облегчением, оглянется вокруг, и увидит, что экономика все еще слаба, монетарные стимулы будут резать, а котировки абсурдны. "Покупай слухи, продавай новости".

Но это лишь версия, толчок для обвала может быть и другим.

Еще одной характерной особенностью бычьего рынка на поздних стадиях пузыря является ускорение его "последней ноги". Исторически последние пузыри сопровождались скачком на 60% на этой стадии. Сейчас индексы США выросли на 69% для S&P 500 и на 100% для Russell 2000 (за последние 9 месяцев). Неплохо! Но это означает,что пробит еще один индикатор пузыря находящегося на последней стадии.

Стоит обратить внимание также, что рынок находится на разных стадиях в разных странах. Если в США соотношение капитализации и доходов на исторически худшем уровне, то рынки развивающихся стран вполне соответствуют исторически нормальным уровням. Из чего следует очевидная идея - избегайте рынков США, и ищите куда вложиться в развивающихся странах.

Источник: Афтершок