Крупнейшие воротилы Wall Street приходят к выводу, который несколько недель назад казался многим маловероятным: акции сильно переоценены. Когда то Стэн Дракенмиллер вместе с Соросом поставили в неудобную позицию Банк Англии, а Дэвид Теппер когда то вытащил из дерьма Goldman Sachs и вот теперь такие легендарные личности заявляют: - ""Бегите глупцы бегите!" Риск владения акциями, это худшее, с чем они столкнулись за последние годы". Во вторник Дракенмиллер обозвал идею V-образного восстановления экономики «фантазией». Кто не в курсе, V-образное восстановление экономики, это мечта о том, что все вернется взад, когда пандемия коронавируса ослабнет. В среду Теппер заявил, что акции переоценены больше, чем он когда-либо видел.

Это понимание все больше завоевывает популярность среди управляющих деньгами Wall Street. И это происходит, когда инвесторы начинают подозревать, что все метания ФРС, а также 3 триллиона "вертолетных" долларов США будет недостаточно для компенсации растущей безработицы и волны банкротств. Такие волчары с Wall Street, как Билл Миллер, Пол Зингер и Пол Тюдор Джонс, так же скептически смотрят на фондовый рынок и на перспективы экономики.

Такой медвежий настрой резко контрастирует с оптимизмом "буратин", который активно закапывают свои кровные в акциях и прочем мусоре, да так активно, что индекс SP500 вырос на 26% от минимума марта.

В этом хоре пессимистов есть даже председатель ФРС Джером Пауэлл. Он в своем выступлении обрисовал обременительный сценарий с массовыми банкротствами и безработицей. Пауэлл сказал, что политикам, возможно, придется сделать что то большее, чем выступления в СМИ, чтобы предотвратить долгосрочный ущерб экономике.

Заявления Теппера сильно отличаются от того, что он говорил в конце марта, когда он хвалился тем, что покупает компании, ориентированные на технологии, больницы и здравоохранение. Теппер заявил CNBC в среду, что отдельные акции Nasdaq являются сейчас "кактусами в трусах" у инвестора. Он также подчеркнул, что банки и авиакомпании являются сложными областями для инвестиций прямо сейчас.

Во вторник Дракенмиллер заявил в Экономическом клубе Нью-Йорка, что его анализ показал, что ликвидность, которая стимулировала рост рынков, скоро сократится, поскольку заимствования казначейства подавляют средний и мелкий бизнес. Он заявил, что еще никогда не видел время, когда риск владения акциями перевешивал потенциальную прибыль.

В среду по телефону, еще один проходимец с Wall Street и любитель попользоваться инсайдерской информацией Леон Куперман, указал на электронное письмо, написанное им в конце апреля, в котором предсказывалось, что действия правительства по борьбе с пандемией приведут к повышению налогов и усилению регулирования. По его оценкам, SP500 должен торговаться ниже, где-то между 2 200 и 2 800 - что предполагает падение акций на 22%.

Другие проныры с Wall Street то же не излучают оптимизм. Тудор Джонс, сорвавший джекпот в "Черный понедельник" в 1987 году, сказал клиентам в начале мая, что он вкладывается в золото и от безысходности поместил небольшой процент активов своей фирмы в Биткойн в поисках убежища. Потрошитель корпораций и прожженный рейдер Карл Икан заявил, что не покупает акции. Вместо этого он копил деньги и покупал коммерческую недвижимость.

Билл Миллер сказал в электронном письме, что он передумал о покупке акций на ближайшее будущее. «Возможность покупки, о которой я говорил на CNBC 18 марта, длилась не так долго, как я думал, - сказал Миллер.

Несколько менеджеров медвежьих хедж фондов уже в этом году забили тревогу. Криспин Одей сказал клиентам в мартовском обновлении, что «ничто не застраховано от замедления». «Безусловно, покупайте ваши любимые акции, я не собираюсь вас отговаривать», - написал он. «Но знайте, что с этого момента вы теперь на неправильной стороне истории».

Пол Зингер, основатель Elliott Management, который еще 1 февраля сказал своим сотрудникам готовиться к карантину, сказал клиентам в середине апреля, что перспективы акций весьма мрачные. По его словам, мировые фондовые рынки могут упасть на 50% и более от февральской вершины.

И если все выше перечисленные заявления были из уст условно частных лиц, то "приближенный к императору" миллиардер Марк Кубан, входящий в группу консультантов собранную Трампом, для оказания помощи в советах по открытию экономики, не стесняясь заявил, что согласен с Дракенмиллером и другими в отношении акций. «Акции переоценены, а оценить соотношение риск - вознаграждение невозможно, пока мы не увидим план действий со стороны правительства», - сказал Кубан в электронном письме.

Источник: Афтершок

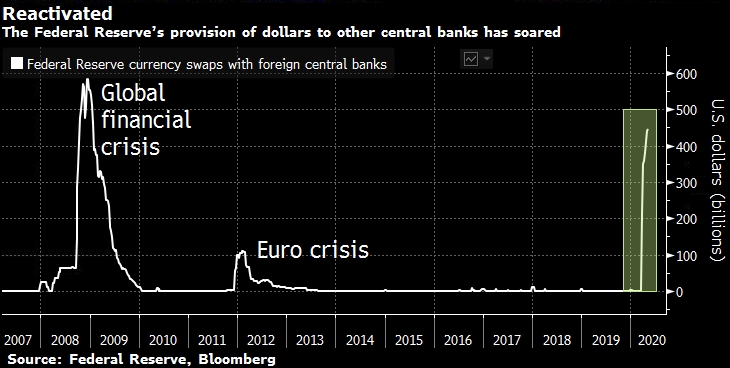

США вышвырнули около полутриллиона долларов за границу

На самом деле сумма, конечно, больше. А это только учёт по своп-линиям между ФРС и центробанками ряда «правильных» стран. Хотя нынешняя «труба» была открыта только в марте, уже сброс доллара на внешние рынки скоро превысит 500 млрд. Предыдущий максимум был в районе 590 млрд в разгар кризиса 2008-2009 года. Сейчас вроде бы до вершин ещё далеко, а цифры уже сопоставимы.

Агентство Блумберг подаёт это под соусом «вклад США в спасение мировой экономики». На самом деле они отчаянно пытаются спасти себя. Бакс опасно укрепился. Крупнейшие инвестфонды и шаромыжники-миллиардеры выходят в кэш. Сладкая сказка, долго вбиваемая в головы жителей планеты о надёжности доллара, сейчас душит саму Америку. Им бы немного рухнуть в стиле «рыночек порешал» и потом можно очиститься от мусора и восстанавливаться. Но рыночек душит повышенным спросом на баксы. Индекс силы доллара (отношение к валютам основных торговых партнёров) уже больше месяца колеблется вокруг отметки 100. Даже в условиях замершей мировой торговли это слишком много – американские товары слишком дороги для заграничных покупателей, а в США не выгодно производить, потому что импортные вещи дешевле.

Голдман Сакс утверждает, что в нынешних условиях оптимальным был бы индекс силы доллара в районе 80. То есть, нужно упасть процентов на двадцать. В принципе, этому есть и практические подтверждения. При Обаме был небольшой период, когда индекс колебался в районе 80-85 и за это время удалось немного сократить госдолг и снизить дефицит бюджета. Это произошло на фоне больших дискуссий о губительности бесконтрольного роста госдолга. Аналитикам поверили, курс упал, инвесторы начали выводить активы из доллара. Но достигнутые результаты как раз убедили финансистов в надёжности бакса и всё началось по новой.

И вот новый виток обострения. Странам нужно платить долги и покупать товары, номинированные в долларах. А их высасывают из системы инвесторы, выходящие в кэш. Спасительная передышка достигнута за счёт «партнёров», согласившихся участвовать в своп-линиях. С одной стороны, свеженапечатанные доллары ничем не обеспечены. С другой стороны, ЕС и Япония и другие «доверенные» страны сейчас ведь тоже врубили печатные станки. И все они напоминают детишек, увлечённо играющих в «Монополию». Обмен раскрашенными фантиками проходит азартно. И длится до тех пор пока мама не позовёт кушать. Но вот тут ведь игры не детские и кормить никто не обещал. А на конце высосанной из пальца своп-линии всегда оказываются простые Йохан, Ахура с Франтишеком – и им за эти фантики нужно честно трудиться.

В общем, США пытаются снова провернуть старый трюк, выпихнув свои проблемы за границы страны. А там пусть возмущённые разбираются со своими правительствами, согласившимися на участие в новой афере. Но люди обсуждают ковидлу, инопланетян и конспирологию. А у них тихонько вытягивают их труд и пенсии. Впрочем, это личное дело. Россия и Китай, допустим, в этом не участвуют. Даже Украина в более лучшем положении, чем Германия. Киеву, может и не помешала бы своп-линия - десять миллиардов долга больше, десять меньше – погоды не делают. А вот часть проблем, пусть и временно, можно было бы закрыть. Но это не их размерчик. Зато и таких глобальных последствий для их экономики не будет.

Судя по всему, доллар скоро пойдёт вниз. Удержать падение в рамках – задача сложная. Многие считают, что дойдёт до отрицательных ставок. Вполне возможный вариант. Хотя было бы интересно посмотреть, если бы ФРС пошёл против рынка и поднял учётную ставку. Допустим, до 1 процента с нынешних 0,25 %. Кстати, это могло бы их действительно выручить.

Источник: Афтершок