Сотрудникам полиции, учителям и другим государственным служащим в США грозит жесточайшая нищета в старости. Любой, кто хочет понять ужасное состояние американских пенсий государственного сектора, должен прочитать финансовый отчет Иллинойского Пенсионного фонда учителей. Его коэффициент финансирования 40,7% является одним из худших в США, по данным Центра исследований пенсионного обеспечения в Бостоне.

С тех пор как он был создан в 1939 году, чиновники Иллинойса ни разу ни выполнили свои обещания по финансированию пенсионного фонда. В результате три четверти денег, которые государство (а точнее налогоплательщик) теперь выплачивает каждый год, просто покрывают дефицит предыдущих лет. Ситуация становится все хуже и хуже. Если в 2009 году фонду требовалось 2,1$ млрд и было выплачено только 1,6$ млрд, то к 2018 году Штат заплатил $ 4,2 млрд и уже не хватало $7,1 млрд, которые просили управляющие фондом. Попечители предупредили, что этот фонд рухнет “после малейших финансовых потрясений, вызванных устойчивым спадом на рынках”.

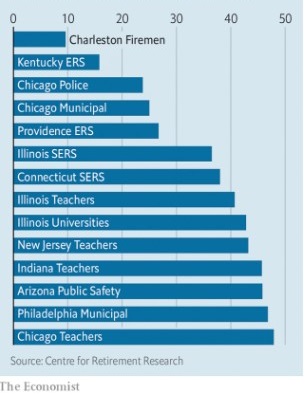

Другие фонды имеют столь же суровые предупреждения. Ситуация в Иллинойсе, это детский сад по сравнению с Chicago Municipal, который финансируется всего на 25%. А управляющие Чикагской полицейской пенсионной схемы предупреждают, что ”у их сильно недофинансированного фонда, с дефицитом в размере 10$ млрд, коэффициент финансирования упадет до 50% к 2043 году.

Уровень финансирования некоторых пенсионных фондов в США процентах от потребности.

Дефицит пенсий распространен уже по всей Америке, при этом средняя государственная пенсионная схема, финансируется всего на 72,4%. Это приводит к общему дефициту в размере более 1,6$ трлн.

Когда схема недофинансируется, работникам нужно или иметь свои сбережения или отложить уход на пенсию.

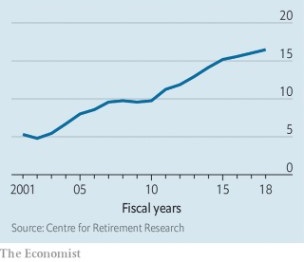

Города и Штаты стараются платить больше, но все равно недостаточно. В 2001 году работодатели государственного сектора вносили 5,3% от заработной платы для выполнения пенсионных обещаний, теперь эта цифра составляет в среднем около 16,5%. Тем не менее, ни тогда ни сейчас средний работодатель не внес столько, сколько требовалось.

Годовой пенсионный взнос работодателей государственного сектора, % от заработной платы

Такое состояние дел вполне понятно. Политики не любят повышать налоги или сокращать услуги, чтобы платить более высокие пенсии. Работники не хотят, чтобы их нынешняя зарплата была снижена за счет более высоких отчислений или чтобы их будущие пособия были сокращены.

Так что и Штаты и города закрыли глаза на проблему в надежде, что их выручат инвестиции. Оживленный американский фондовый рынок сделал все возможное, чтобы помочь. Доходность по государственным облигациям также была хорошей в течение большей части последних трех десятилетий. Несмотря на это, средняя схема государственного сектора в настоящее время финансируется менее эффективно, чем в 2001 году.

И рынки вряд ли будут продолжать быть такими полезными. В 1982 году правительство продало долгосрочные казначейские облигации с доходностью 14,6%, сейчас такие облигации дают всего 2,4%. Это предполагает, что будущие доходы будут еще ниже.

Штат Кентукки стал отрезвляющим примером того, как государство может двигаться по спирали к катастрофе. В 2001 году его пенсионная система финансировалась на 120%, и работодатели вносили всего 1,9% от заработной платы. После падения доткомов финансовое положение компании ухудшилось и к 2005 году эта схема была профинансирована менее чем на 75%, а требуемый взнос увеличился до 5,3%. Но Штат не достигал целевого показателя каждый год до 2015 года, к этому году отчисления в пенсионный фонд подскочили почти до 33% от заработной платы. А в 2018 году управляющие фондом запросили 41%.

Сейчас пенсионные фонды Кентукки, (тех, кто не работает в аварийных службах), финансируется всего на 12,8%.

Такие сильно недофинансированные схемы рискуют войти в два порочных круга.

Первый связан с затратами. Государственная пенсионная система штата Кентукки охватывает широкий круг государственных работодателей, и некоторые из них должны платить 85% заработной платы, чтобы покрыть свои пенсионные обязательства. Чтобы нанять кого-то на 50 000$ в год, требуется дополнительно 42 500$ взносов. Они, естественно, стремятся уволить работников, чтобы снизить эту стоимость.

Второй вопрос касается порядка учета средств государственного сектора. Многие предполагают номинальную доходность своих портфелей в размере 7% и более после уплаты сборов. Такой высокий доход уже невозможно получить на государственных бумагах, а это значит вложения в рисковые активы. Или оставаться в государственных бумагах, но это делает пенсионную дыру еще больше.

Из за особенностей бухгалтерского учета, ситуация в частных пенсионных фондах еще веселей. Например, из за снижения учетной ставки General Electric столкнулась с дефицитом 22,4$ млрд и недавно заморозила пенсионные выплаты для 20 000 сотрудников.

Источник: Афтершок