Некий загадочный трейдер сделал очень большую ставку на то, что на фондовом рынке к октябрю случится крах. И, если он окажется прав, он заработает до $262 млн на этой сделке.

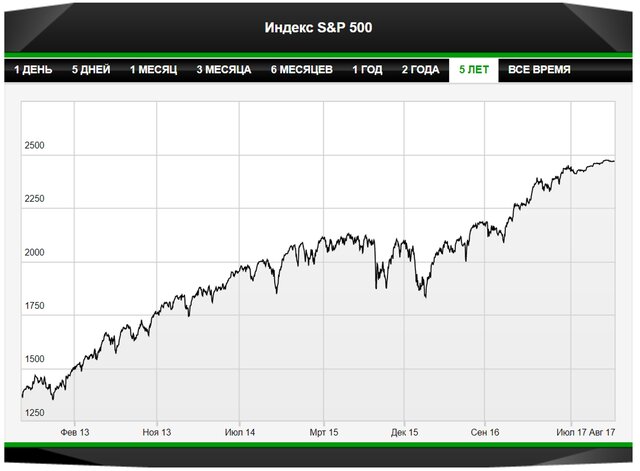

Так произойдет ли крах фондового рынка до 2017 г.? Без сомнения, мы находимся в центре одного из крупнейших пузырей на фондовом рынке в истории США. Многие известные инвесторы громко предупреждают о скором крахе фондового рынка.

Не нужно быть гением, чтобы видеть, что этот пузырь на фондовом рынке ничем хорошим не закончится, как и все другие пузыри на фондовом рынке на протяжении всей истории.

Этот тайный инвестор чрезвычайно убежден, что волатильность рынка вырастет в течение следующих нескольких месяцев, и если он окажется прав, он заработает огромную сумму денег. Вот как это будет выглядеть.

- Инвестор продал 262 тыс. путов на индекс VIX, истекающих в октябре, со страйком 12.

- Затем трейдер использовал этот доход для реализации схемы, которая предполагает покупку 262 тыс. контрактов с ценой исполнения 15 и продажу 524 тыс. контрактов, истекающих в октябре, с ценой исполнения 25.

Подобные схемы ("бычьи" кол-спреды) используются, когда ожидается умеренный рост базового актива.

Трейдеры покупают опционы call c определенной ценой исполнения, продавая такое же количество call с такой же датой экспирации, но при более высокой цене.

В идеальном сценарии, где VIX не превышает 25 до истечения октября, трейдер получит огромную сумму в $262 млн.

Если этот тайный инвестор прав, это будет похоже на выигрыш в лотерею.

Но только потому, что он сделал эту ставку, еще не значит, что он владеет реальными знаниями о том, что произойдет.

Например, посмотрите, что делает Ruffer LLP. Это инвестиционный фонд с объемом активов в $20 млрд, базирующийся в Лондоне, и он делал ставку на десятки миллионов долларов на крах фондового рынка, который пока не оправдался. Но даже если они уже потеряли столько денег, они продолжают делать чрезвычайно большие "медвежьи" ставки.

В этом году Ruffer потратил $119 млн, поставив на реализацию шока на фондовом рынке, при этом срок действия $89 млн истек, по данным Macro Risk Advisors.

Инвестор постепенно заработал около $1 млн на кол-опционах на VIX три раза до 2017 г., и каждый раз значительная часть шла в убыток.

Индекс страха находился в диапазоне от 10 до 14 в течение первых трех месяцев 2017 г., и хотя затем он поднялся до 15,96, индекс застрял значительно ниже 14, а однодневное падение составило 26% девять дней тому назад. Ранее на этой неделе индекс закрылся на самом низком уровне с февраля 2007 г.

Но это не значит, что Ruffer выходит из игры. Фонд продолжает скупать дешевые кол-опционы на VIX, истекающие позже в этом году, по цене около 50 центов.

И многие понимают, почему Ruffer делает эти ставки. В рациональном мире акции уже давно должны были рухнуть.

Единственный импульс, благодаря которому цены на акции могут продолжать расти, - это беспрецедентное вмешательство глобальных центробанков. Они вливают триллионы долларов на финансовые рынки, и это, по существу, полностью разрушило нормальные рыночные силы.

Вот что говорит по этому поводу Дэвид Стокман:

"ФРС и ее команда центробанков по всему миру полностью испортили нормальную ценовую ситуацию. Они превратили глобальные финансовые рынки в откровенные азартные игры с непроверенными спекуляциями.

Политика массового количественного смягчения центробанком и нулевых процентных ставок была покрыта сахаром в риторике о "стимулах" и ориентации экономики на оптимальные уровни инфляции и полную занятость.

Истина в этом вопросе совершенно иная: $15 трлн и расширение баланса центробанка с 2007 г. составляют денежное мошенничество эпических масштабов.

В "странном мире", в котором мы живем сегодня, многие компании торгуются на рынке по стоимости, которая превышает 100-кратный заработок, а некоторые компании фактически торгуются по ценам, превышающим 200-кратный заработок.

Цены на акции полностью оторваны от экономической реальности. ВВП США только за последние 10 лет увеличивался всего на 1,33%, но цены акций взлетали до небес.

Никто в здравом уме не сможет утверждать, что это имеет какой-то смысл. Как и в 2000 году и в 2008 году, этот абсолютно смешной пузырь на фондовом рынке также приведет к ужасно трагическому концу.

Фондовый рынок может начать падать уже завтра, но тогда Национальный банк Швейцарии может выйти и купить 4 млн акций Apple, как в январе, феврале и марте в начале этого года.

Крупнейшими игроками этой шарады являются глобальные центробанки. Если они решат продолжать вкачивать триллионы долларов в мировые финансовые рынки, они могут сохранить пузырь еще на некоторое время.

Но если в какой-то момент они решат отказаться от своей искусственной помощи, те, кто сделал огромные ставки против рынка, заработают огромные деньги".

Источник: vestifinance