Несмотря на то что политики и экономисты по всему миру продолжают убеждать всех в том, что время золото прошло, в нынешних условиях оно становится привлекательным. И этому можно не верить, если только игнорировать тот факт, что центральные банки по всему миру скупают золото.

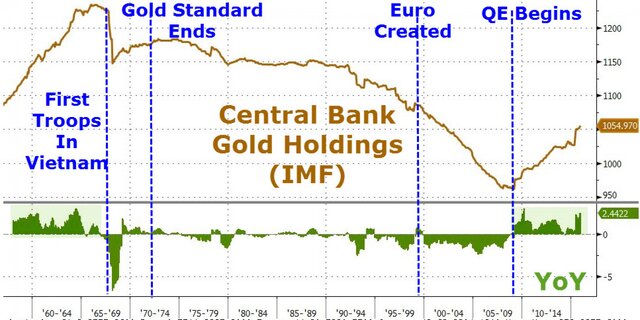

Центральные банки были чистыми покупателями золота, то есть покупали больше, чем продавали, в течение восьми лет подряд. По оценке МВФ, это самая длинная серия, с того момента как началась война во Вьетнаме.

Согласно данным Международного валютного фонда Россия, Китай и Казахстан в числе крупнейших держателей этого драгоценного металла.

Только в прошлом году страны приобрели почти 590 метрических тонн, что соответствует 14% от всего мирового спроса на золотые слитки.

Традиционно центральные банки используют золото для диверсификации своих резервов и снижения доли валют, в первую очередь доллара.

В то время как физический спрос был стабильно сильным, "бумажное золото", то есть контракты, торгуемые на срочном рынке, мало кому были нужны. С момента начала восстановления после кризиса 2008-2009 гг. для большинства инвесторов золото потеряло ценность, они уже не видели в нем роль актива-убежища. Именно восстановление после кризиса 2008-2009 гг. оказало сильное давление на стоимость золота, которое традиционно рассматривалось в качестве безопасного убежища или в качестве защиты от роста инфляции.

Сейчас, когда центральные банки переходят к политике отрицательных процентных ставок, а Федеральная резервная система не торопится ужесточать политику, золото должно постепенно возвращать себе свой статус.

Проблема только в том, что объем торгуемого золота в несколько раз превосходит физический объем металла, и пока этот дисбаланс не будет устранен, сильных изменений не будет.

Что будет с ценами? Даже несмотря на падение стоимости золота с уровнем более чем $1900 за унция в 2011 г. до $1200 в настоящее время, Deutsche Bank пишет, что драгоценный металл по-прежнему выглядит переоцененным. Если оценивать по соотношению с другими товарами, то золото будет самым дорогим товаром за 15-летнюю историю торгов.

Deutsche Bank прогнозировал падение цен ниже $1 тыс. за унцию, так как в IV квартале ФРС повысила процентные ставки. Но вместо трех раундов повышения в этом году регулятор увеличит ставку только единожды на фоне сокращения в производственном секторе и растущих рисков в секторе услуг, и это в лучшем случае.

Судя по всему, в IV квартале 2015 г. стоимость золота достигла минимума. Теперь же банк повысил прогноз на IV квартал этого года до $1230. Сейчас золото торгуется около $1240 за унцию.

В этом году стоимость золота по отношению к евро выросла на 16%, по отношению к доллару – на 17,5%, по отношению к фунту – на 24%. Даже против растущей иены золото подорожало на 9%, что делает ралли драгоценного металла одним из самых сильных за последние 30 лет.

По результатам прошедших двух месяцев золото стало наилучшим активом 2016 г. Котировки драгметалла выросли на 15%. Золото опередило надежные и "мусорные" облигации, трежерис, все валюты и ключевые фондовые индексы, причем как развивающихся, так и развитых стран.

После падения прошлого года драгметалл уверенно развернулся: длинные позиции по золоту на максимуме за последние 12 месяцев. SPDR Gold Shares, крупнейший в мире ETF на желтый металл, привлек за этот год $4,5 млрд - это самый значительный приток капитала, зарегистрированный среди всех американских ETF. А ведь меньше трех месяцев назад инвесторы избавлялись от золота: в декабре из-за распродажи его котировки протестировали 5-летний минимум.

С конца января фьючерсы выросли на 9,3%, что стало для золота лучшим февралем с 1979 г. За текущий год трежерис США выросли на 2,9%, а глобальный индекс MSCI All Country, отслеживающий все крупные рынки акций, упал на 6,5%. Японская иена по результатам двух прошедших месяцев считается наилучшей валютой: против доллара она выросла на 5,5%, но все равно отстала от золота.

По официальным данным CFTC, количество длинных позиций в золотых фьючерсах и опционах выросло на 32% и составило более 132 тыс. контрактов. "Лонги" растут уже 8 недель подряд - такого не было с 2012 г. Замедление мировой экономики и растущие сомнения в том, что ФРС повысит ключевую ставку в обозримой перспективе, - вот основные причины популярности желтого металла.

За 2016 г. инвестиции в ETF (бумаги на золото) выросли на 15%. В весовом эквиваленте они на данный момент оцениваются в 1678,7 метрической тонны. Если ударные темпы последних двух месяцев сохранятся и в марте, будет установлен рекорд квартального роста за последние 6 лет.

Несмотря на весь позитив, в лондонском отделении Societe Generale не стали менять "медвежий" прогноз на IV квартал: $955 за тройскую унцию. Старший сырьевой стратег Goldman Sachs Джеффри Кюри считает, что золото будет падать 4-й год подряд и к концу 2016 г. котировки составят $1 тыс. И Goldman Sachs, и Societe Generale тоже ссылаются на Федрезерв: оба банка полагают, что регулятор не станет делать паузу в ужесточении (которое называют нормализацией, дабы не пугать общественность) монетарной политики.

Источник: vestifinance.ru