ЦБ в ежедневном режиме публикует факторы формирования ликвидности банковского сектора.

Что показывают эти данные?

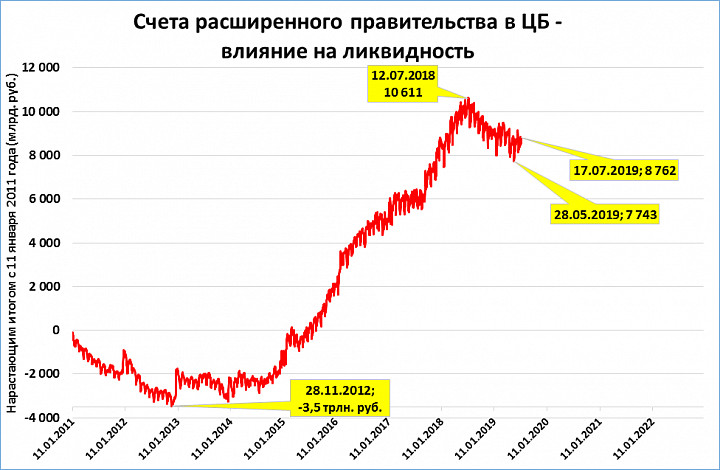

Операции правительства с июля 2018 года отрицательно влияют на ликвидность банковского сектора:

Это собранные в виде налогов, и взятые в долг у населения и предприятий деньги – в той части, в которой они были «законсервированы» на счетах Казначейства в ЦБ. (См. также "О действиях Правительства, мешающих экономическому росту").

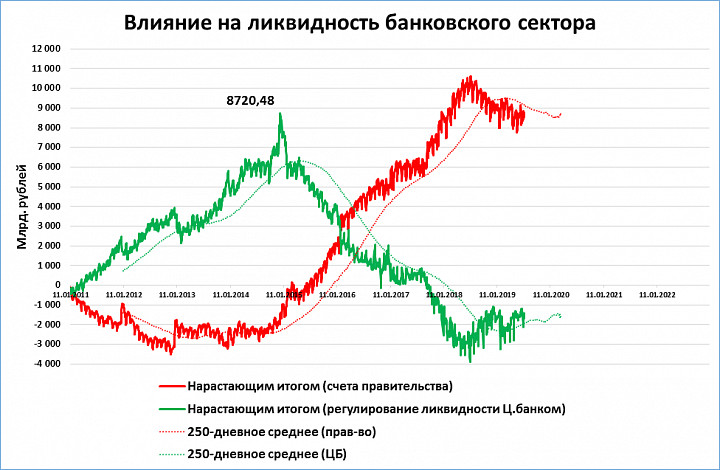

Возникает вопрос: а почему тогда положительное влияние на ликвидность, наблюдавшееся до июля 2018 года, не «разгоняло» экономику, или «разгоняло» очень слабо?

Дело в том, что ЦБ, озабоченное удержанием инфляции в рамках, пытается «зеркально» проводить свои операции, чтобы нейтрализовать действия правительства:

Есть и другие факторы, не показанные выше. Например, в 2013-2014 годах гигантское отрицательное влияние на ликвидность банковского сектора оказывали валютные интервенции ЦБ.

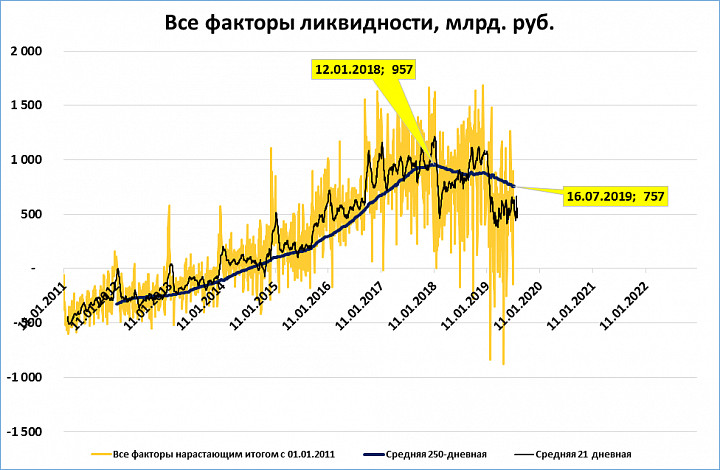

Другими словами, важно учитывать не влияние Правительства, или ЦБ, или валютных интервенций по отдельности, а суммарное влияние всех факторов. Повторю, они ежедневно публикуются Центробанком:

Ежедневные колебания ликвидности (жёлтая линия) очень волатильный, изменчивый показатель. Лучше ориентироваться на более "гладкий" показатель. Это 250-дневная скользящая средняя, которая показывает среднегодовое влияние всех факторов. Как видно из графика, рост среднегодовой ликвидности прекратился ещё в январе 2018 года.

А сейчас, в июле 2019 года, среднегодовая ликвидность на 121 млрд. рублей ниже, чем год назад.

Падение ликвидности (переход через нулевую линию) произошло всё в том же июле 2018 года.

Источник: senib.livejournal.com